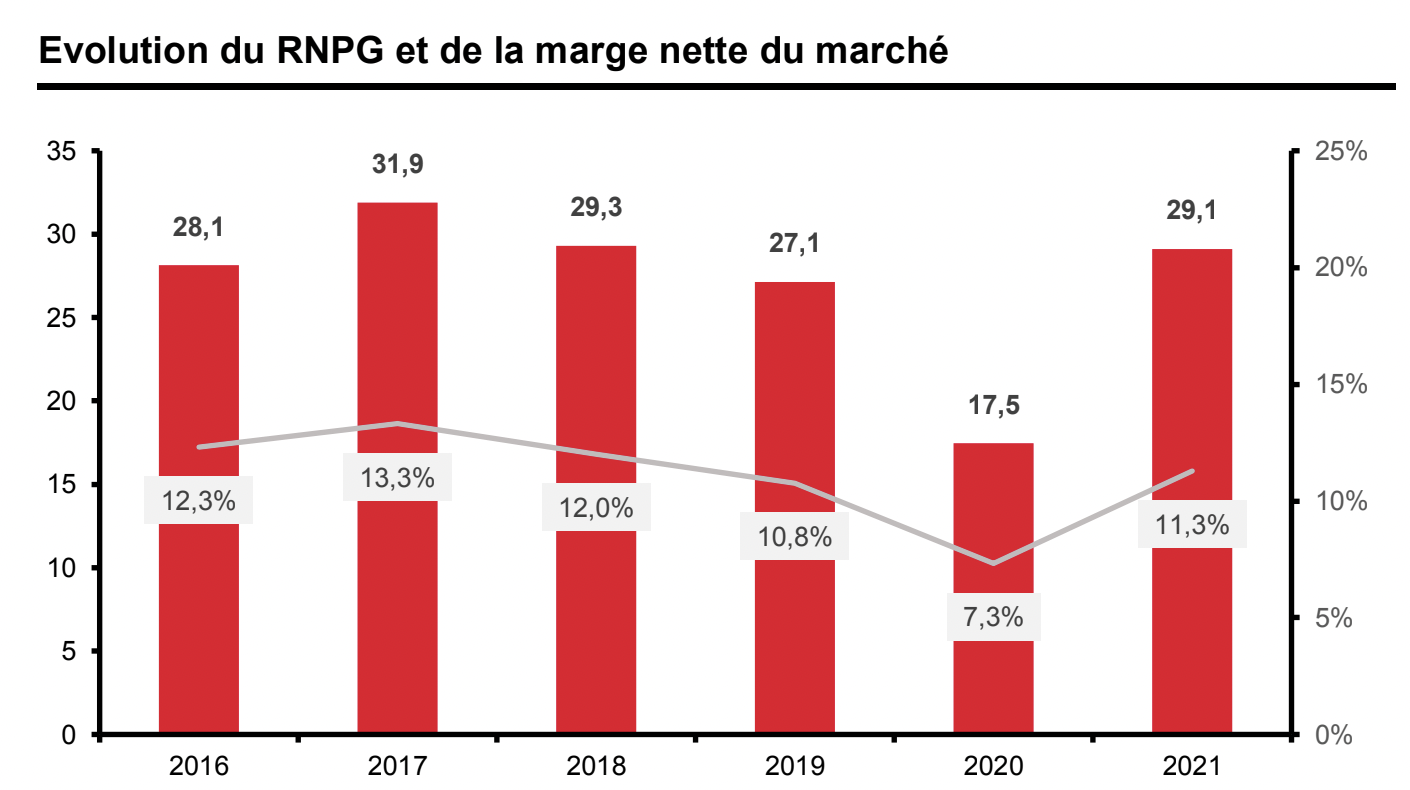

Au terme de l’année 2021, le RNPG global* annuel s’est élevé à 29,1 Md MAD, en hausse de +66,7% par rapport à 2020 et en hausse de +7,3% par rapport à 2019. Une performance attribuable à la quasi majorité des valeurs de la cote casablancaise. Dans le détail, on énumère 53 valeurs qui ont contribué positivement à la hausse de la capacité bénéficiaire de la place sur les 72 valeurs ayant communiquées , selon les données agrégées par Sogécapital Bourse.

Par secteurs, les « Stés de Placement Immobilier » arrivent en tête du podium avec une performance record de 357,8 MMAD au titre de l’exercice 2021, contre 31,9 MMAD un an auparavant. Une performance portée par ARADEI CAPITAL. Les revenus de la foncière ont connu une forte croissance, en lien d’une part, avec la dynamique d’élargissement du périmètre intégrant ainsi, depuis mars 2021, l’OPCI CLEO PIERRE SPI-RFA et la livraison des nouveaux actifs réalisés par la foncière (Sela Park Temara et Sela Park Agadir respectivement en septembre et octobre 2020) ; puis d’autre part, la reprise d’activité sur le périmètre constant (vs. Une activité en 2020 impactée par la fermeture des commerces non essentiels). En seconde position arrive le secteur « Transport », avec une année dans le vert pour MARSA MAROC. Cette performance a été portée par le démarrage de l’activité de la filiale Tanger Alliance ainsi que par la croissance du chiffre d’affaires des autres filiales du groupe. Il est talonné par le secteur des « Stés financières », avec un effet de base favorable pour MAROC LEASING. Les valeurs ATTIJARIWAFA BANK, BMCE BANK, ADDOHA, MANAGEM et MAROC TELECOM restent les plus grands contributeurs au RNPG global du marché avec un poids cumulé de 45,3%. Les bancaires ont vu ainsi leurs revenus croître, en corrélatio avec le rebond économique post-crise tant au niveau national qu’à l’international. Cette progression remarquable de leurs masses bénéficiaires a tiré profit de (1) la diversification des métiers et des géographies des bancaires, (2) d’une maîtrise accrue des charges d’exploitation, puis (3) d’une normalisation progressive du coût du risque et enfin (4) d’un effet de base favorable lié au Don Covid comptabilisé sur l’exercice écoulé.

Par ailleurs, le groupe ADDOHA contribue positivement à la hausse de la masse bénéficiaire de la cote, en dépit d’une capacité bénéficiaire qui demeure en territoire négatif (-88,0 MMAD en 2021 vs. -744,3 en 2020). Désormais, la bonne dynamique commerciale des filiales du groupe en Afrique de l’Ouest, couplée à la baisse des charges financières induite par la politique de désendettement du groupe, ont contribué favorablement à l’allègement du déficit. Le groupe MANAGEM, quant à lui, tire profit (1) d’un contexte favorable de hausse des cours et (2) de l’entrée en production de la mine TRI-K en Guinée pour consolider ses performances opérationnelles sur l’exercice 2021 et contribuer ainsi positivement, à hauteur de 636 MMAD, à la hausse de la capacité bénéficiaire de la cote. Enfin, l’opérateur télécom historique du Royaume contribue favorablement à la hausse de la masse bénéficiaire de la cote, à hauteur de 585 MMAD. Une évolution favorable de la rentabilité financière de l’opérateur qui découle d’une part, (1) de la forte progression du résultat net des activités des filiales Moov Africa et d’autre part, (2) d’un effet de base favorable lié à la comptabilisation du Don Covid d’un montant d’1 Md MAD l’an passé.

Une distribution généreuse marquant un retour au niveau normatif

En 2021, 49 sociétés ont communiqué sur leur politique de distribution de dividendes, selon les analystes de la société de Bouse. Ainsi, sur une base comparable, la masse des dividendes s’est affermie de 21,0% en 2021 à 20,5 Md MAD, portée principalement par les 15 premières capitalisations du marché constituant 82,1% de la masse des dividendes.