• La Banque mondiale a passé au crible la nouvelle politique monétaire de Bank Al-Maghrib, ses effets sur la croissance, l’inflation, le change ou encore sur la production.

• Pour l’institution, la répercussion des taux d’intérêt pourrait être limitée au Maroc pour bien des raisons.

• Malgré les deux hausses du taux directeur, la politique monétaire reste accommodante pour la BM.

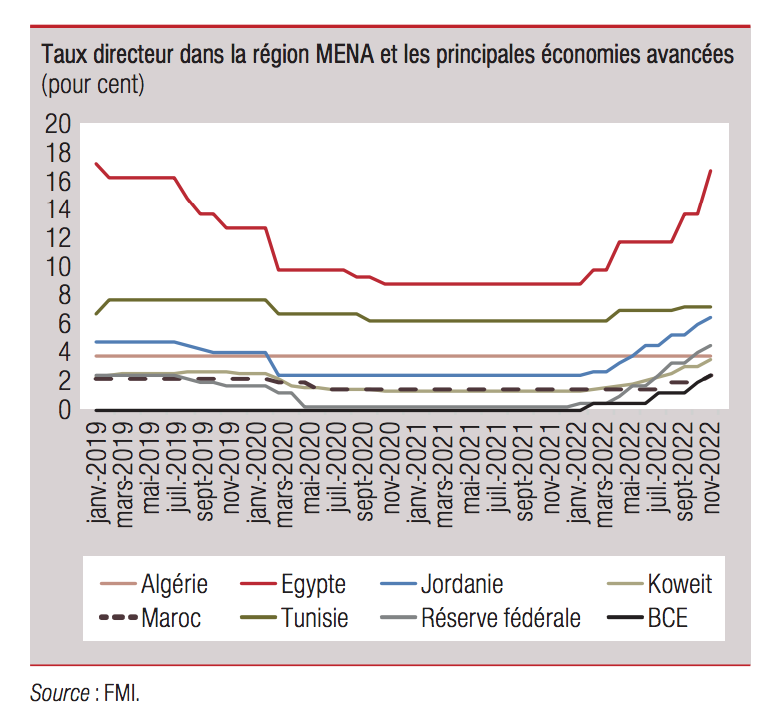

En relevant le taux directeur de 50 points de base en septembre, avec un resserrement supplémentaire de même ampleur en décembre, la Banque centrale a mis fin à un cycle monétaire qui a duré deux décennies où l’inflation et les taux d’intérêt étaient bas. En revanche, explique la Banque centrale, le taux directeur du Maroc demeure bas d’un point de vue historique et bien inférieur à celui des autres pays de la région MENA notamment la Tunisie, la Jordanie ou encore le Koweit. Pour elle, la politique monétaire reste bien accommodante, malgré les deux récentes hausses du taux.

De plus, même après le resserrement, le taux d’intérêt réel (ex- ante et ex -post) reste négatif et n’a pas encore atteint son niveau neutre estimé. Selon les experts de la BM, cela suggère que BAM a opté pour une approche prudente, choisissant de ne pas surréagir à la poussée inflationniste, une décision justifiée par la nature des chocs subis actuellement par l’économie marocaine. En effet, ces chocs ont été déclenchés principalement du côté de l’offre, et l’écart de production est devenu négatif, ce qui signifie que les facteurs de demande ne jouent probablement pas un rôle dominant dans la poussée inflationniste.

À l’avenir, détaille la BM, la réponse de politique monétaire optimale aux chocs pourrait être un nouveau resserrement si l’inflation élevée s’avère persistante et si les pressions sur les prix continuent de se diffuser dans l’ensemble de l’économie, menaçant ainsi l’ancrage solide des anticipations d’inflation obtenu ces dernières années.

Hausses du taux directeur : Pas encore d'effets

Le resserrement de la politique monétaire n’a (naturellement) pas encore eu d’impact évident sur l’inflation et le taux de change. Le taux de croissance annuel de l’IPC est passé de 8,3 à 8,1% entre septembre et octobre (juste après la première hausse des taux d’intérêt), mais est remonté à 8,3% en novembre et décembre.

Bien qu’il soit encore tôt pour évaluer l’impact du resserrement, il existe diverses raisons d’affirmer que la répercussion des taux d’intérêt pourrait être limitée au Maroc (explications plus bas), car le taux d’inflation du pays est principalement déterminé par ses niveaux passés (persistance) et par des facteurs externes.

Selon les enquêtes de BAM, les anticipations d’inflation ont continué d’augmenter, passant de 3,6% au troisième trimestre à 4,8% au quatrième trimestre. Ces derniers mois, l’affaiblissement du Dollar américain a entraîné une appréciation du Dirham vis-à-vis du Dollar. Cependant, il est resté proche de la limite supérieure de la bande de fluctuation. Au cours des trois premiers trimestres de 2022, le taux de change effectif nominal s’est déprécié de 1,9% cumulé, tandis que le taux de change effectif réel s’est déprécié de 4,2%

Des facteurs qui réduisent l’efficacité de la politique monétaire

La Banque mondiale met en avant trois facteurs qui limitent la répercussion des taux d’intérêt sur la production au Maroc : premièrement, malgré l’élargissement récent de la bande de fluctuation, le Dirham reste arrimé à l’Euro et au Dollar, ce qui implique que les mouvements du taux de change n’amplifieront que modérément l’impact de la hausse des taux d’intérêt.

Puis, renchérit l’institution, les volumes importants de la liquidité en circulation et les faibles niveaux d’inclusion financière qui caractérisent l’économie marocaine réduisent également l’efficacité de la politique monétaire.

Enfin, plus de 85% des prêts au secteur privé sont contractés à taux fixe. Dans ce contexte, une hausse des taux d’intérêt de 100 points de base devrait entraîner une baisse de la production d’environ 0,18 point de pourcentage, avec un pic après 9 trimestres. Les caractéristiques contractuelles de la plupart des prêts privés limitent l’impact immédiat de la hausse des taux d’intérêt sur les bilans des entreprises et des ménages, et donc sur la stabilité financière. Cependant, ces impacts pourraient éventuellement être ressentis par les agents économiques qui sont contraints de reconduire leurs obligations actuelles ou de contracter de nouveaux emprunts, et certains pourraient être poussés au surendettement dans un environnement de taux d’intérêt plus élevés.

Éviter le désancrage des anticipations d’inflation pour soutenir la croissance

Bien que la littérature ne soit pas totalement fixée sur la relation de causalité entre inflation et activité économique, la plupart des études constatent qu’au-delà d’un certain seuil et lorsqu’elle s’installe, l’inflation a un impact négatif sur la croissance soutenue.

Pour les experts de la Banque mondiale, ceci suggère que, indépendamment des impacts limités à court terme qui pourraient être associés à un resserrement de la politique monétaire, la poussée inflationniste actuelle constitue un risque pour la croissance potentielle de l’économie marocaine.

Consciente de ce risque, les récents communiqués de la Banque centrale ont minimisé l’importance de l’arbitrage entre taux d’intérêt et croissance, tout en signalant qu’un resserrement de la politique monétaire est nécessaire pour éviter le désancrage des anticipations d’inflation. Cela implique que si le taux de croissance de l’IPC reste obstinément élevé et ne parvient pas à converger vers les projections de BAM (3,9% pour 2023 et 4,2% pour 2024), de nouvelles hausses de taux d’intérêt pourraient se profiler à l’horizon, estime l’organisme.