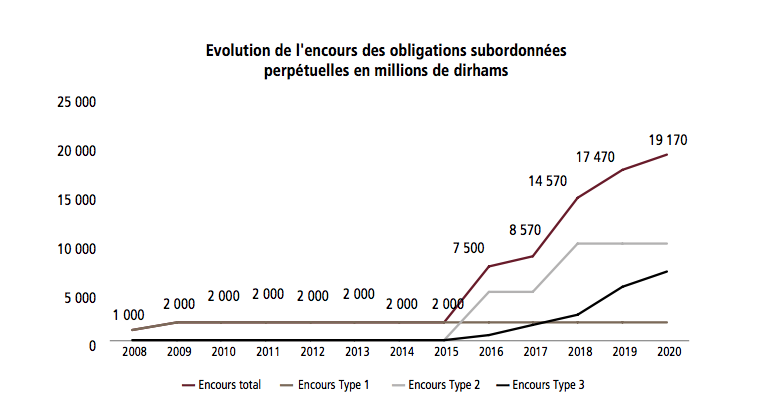

L’encours des obligations subordonnées perpétuelles a connu une croissance rapide ces dernières années et la crise sanitaire n'a pas entravé le calendrier des émissions. L'AMMC vient d'ailleurs de délivrer un visa, ce 4 août 2021, à une nouvelle opération de ce type lancée par BOA. Il faut dire que les besoins spécifiques des banques en matière de mobilisation de fonds propres et la baisse des rendements sur le marché des capitaux, rendent cet instrument plus avantageux.

Un profil plus risqué

Plus risquées, ces obligations perpétuelles, notamment de type AT1 (voir plus bas), sont réservées aux investisseurs qualifiés. Sur l’année 2020, l'encours des opérations s’est établi à 19,17 milliards de dirhams contre 17,47 milliards de dirhams un an auparavant, soit une hausse de 9,73%, selon les données du dernier rapport sur la stabilité financière réalisé par Bank Al-Maghrib, l'AMMC et l'ACAPS. Cette situation intervient suite à la réalisation par deux établissements bancaires de trois opérations d’émissions de type 3 d’un montant total de 1,7 milliard de dirhams.

Un rendement plus intéressant

Les émissions de type 3 (AT1) sont apparues sur le marché marocain en 2016. Elles permettent de répondre d’une part, au besoin d’un meilleur rendement pour les investisseurs et, d’autre part, au besoin des émetteurs de renforcer leurs structures financières. En effet, les investisseurs dans ce type d’obligations perçoivent une rémunération plus élevée que pour une obligation ordinaire. Néanmoins, ces titres hybrides présentent un profil de risque plus élevé. C'est pour ces raisons que l’AMMC réserve la possibilité de souscription à ces instruments, ainsi que leur négociation sur le marché secondaire, aux investisseurs qualifiés. Concernant en particulier les OPCVM, qui sont les principaux souscripteurs à ces émissions, l’AMMC exige que seuls les OPCVM dont la stratégie d’investissement autorise explicitement ce genre d’instruments puissent y souscrire.

Obligations subordonnées perpétuelles: Comment ça marche

Ces instruments présentent des caractéristiques hybrides entre titres de dette et titres de capital. A ce jour, il existe au Maroc trois types d’obligations subordonnées perpétuelles :

- Type 1 : Emissions obligataires subordonnées perpétuelles assorties d’une clause de remboursement anticipé à partir de la 10ème année, après accord de Bank Al-Maghrib et avec un préavis minimum de 5 ans, ainsi que d’une clause permettant à l’émetteur de différer les paiements des intérêts lorsque sa situation financière l’exige.

- Type 2 : Emissions d’obligations subordonnées perpétuelles, avec option de remboursement à partir de la dixième année, et sous certaines autres conditions. Les conditions de ces émissions prévoient aussi que l’émetteur peut, à sa discrétion, différer le paiement d’un ou plusieurs coupons. Dans ce dernier cas, l’émetteur ne peut pas distribuer de dividendes ou rémunérer des titres de même rang.

- Type 3 : Emissions obligataires du type AT1 réalisées par des établissements de crédit pour le renforcement de leurs fonds propres réglementaires. En effet, le traitement prudentiel de ces instruments les qualifie comme fonds propres additionnels de catégorie 1 grâce à leurs clauses, liées notamment à la maturité et aux clauses d'annulation de coupon.

Obligations subordonnées perpétuelles : Quels risques pour les investisseurs

Les investisseurs encourent le risque classique de dépréciation de la valeur nominale des titres, notamment pour les instruments de type 3 (AT1), qui doivent être dépréciés dès lors que le ratio CET1 de l’émetteur descend en deçà de 6%. Les émetteurs de ces instruments se sont engagés à publier leurs ratios prudentiels historiques et prévisionnels pour tenir le marché informé de leur évolution.

Les investisseurs en obligations subordonnées perpétuelles supportent également le risque lié à la valorisation des titres qui un risque commun pour l'ensemble des instruments financiers. Mais les émissions obligataires perpétuelles sont des instruments complexes, dont la valeur dépend de plusieurs facteurs qui réduisent la visibilité quant à leur pricing. Ce risque peut être réduit à travers une communication adéquate de la part des émetteurs.

Enfin, il va sans dire que le risque lié au remboursement en cas de défaut est réel. Comme leurs noms l’indiquent, ces obligations sont subordonnées aux obligations ordinaires en cas de défaut, c’est-à-dire que leur remboursement n’intervient qu’après le remboursement intégral des obligations ordinaire, mais avant le remboursement des actions. Par conséquent, les chances de récupérer ces créances en cas de défaut sont plus faibles.

A.H