Le document lève le voile sur les états financiers de l’entreprise fondée en 2009 à San Francisco par les entrepreneurs Travis Kalanick et Garrett Camp.

Il souligne la croissance exponentielle d’Uber ces dernières années mais montre aussi qu’une série d’affaires et une concurrence accrue compliquent ses efforts pour recruter et conserver des conducteurs.

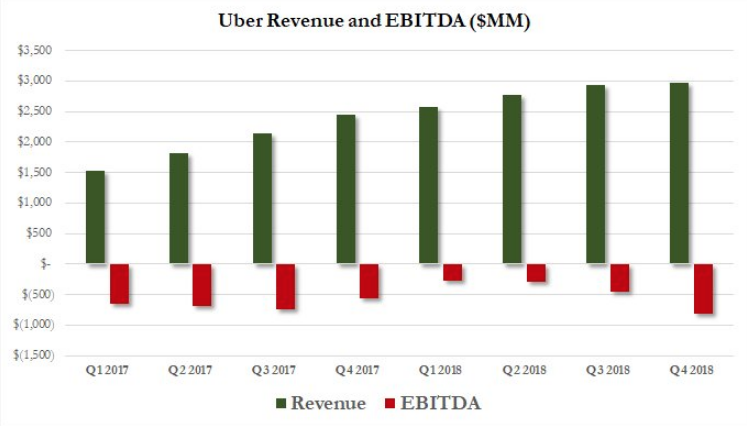

Uber y avertit que ses dépenses d’exploitation vont continuer d’”augmenter significativement dans un avenir prévisible” et qu’il “pourrait ne pas parvenir à la rentabilité”. L’exercice 2018 s’est soldé par une perte opérationnelle de 3,03 milliards de dollars (2,69 milliards d’euros), hors gains exceptionnels.

Le formulaire S-1 déposé auprès de la Securities and Exchange Commission (SEC) précise qu’Uber comptait à fin 2018 quelque 91 millions d’utilisateurs actifs mensuels sur ses plates-formes, dont aussi Uber Eats. Cela représente une croissance de 33,8% par rapport à 2017, qui se compare à une hausse de 51% en 2017.

Le groupe américain a réalisé un chiffre d’affaires de 11,3 milliards de dollars en 2018, en hausse de 42%, après une croissance de 106% l’année précédente.

Uber ne précise pas le montant de son offre publique de vente (IPO). Reuters a rapporté cette semaine que le groupe espérait lever environ 10 milliards de dollars, pour une valorisation totale comprise entre 90 et 100 milliards.

Des banquiers d’investissement avaient déclaré auparavant qu’Uber pourrait valoir jusqu’à 120 milliards de dollars.

Le groupe était valorisé 76 milliards de dollars lors de son plus récent tour de table.

Les débuts en Bourse d’Uber suivront de peu ceux de son concurrent plus petit Lyft, qui n’a pas eu le succès escompté. Le titre de Lyft a clôturé à 61,01 dollars jeudi, 15% sous son prix d’introduction de 72 dollars fin mars.

Après le dépôt de son prospectus, Uber est dans les clous pour entamer une tournée auprès des investisseurs (“roadshow”) au cours de la semaine du 29 avril, en vue d’une première cotation début mai sur le New York Stock Exchange.

Uber aura certainement à expliquer ses projets de transition vers la voiture autonome, une technologie qui lui permettra de réduire sensiblement ses coûts mais qui pourrait remettre en cause son modèle d’entreprise.

Source : UBER via zerohedge