Depuis quelques années, les obligations subordonnées perpétuelles ont progressivement trouvé leur place dans le marché financier marocain. À mi-chemin entre dette et capital, ces instruments se caractérisent par leur capacité à être considérés comme des fonds propres additionnels par les régulateurs ou les agences de notation, une particularité qui séduit les établissements émetteurs, leur permettant de renforcer leurs ratios prudentiels tout en offrant une flexibilité accrue dans la gestion de leur dette. Leur structure hybride et leur complexité en font des outils réservés à des investisseurs qualifiés, tels que les Organismes de placement collectif en valeurs mobilières (OPCVM), dont la stratégie d’investissement est ajustée pour ces instruments particuliers.

Une montée en puissance rapide

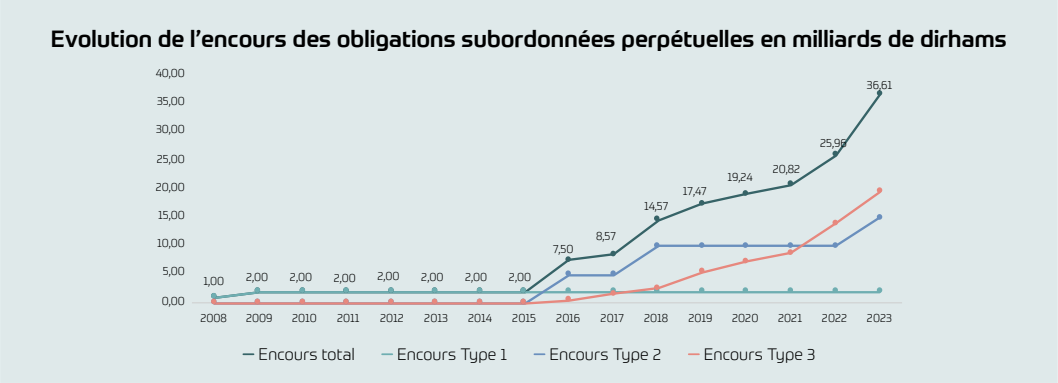

Comme le montre le graphique ci-dessus, l'encours total des obligations subordonnées perpétuelles a atteint en 2023 un niveau historique de 36,61 milliards de dirhams, soit une augmentation de près de 10,65 milliards de dirhams par rapport à l'année précédente. Cette hausse significative témoigne de l'intérêt croissant pour ces instruments, malgré les risques qu'ils comportent.

Les émissions d’obligations de type 2 et 3 ont particulièrement contribué à cette progression, avec respectivement 5 milliards et 5,65 milliards de dirhams levés en 2023. Les obligations de type 3, également connues sous le nom d’obligations AT1 (Additional Tier 1), sont devenues un outil clé pour les établissements de crédit marocains souhaitant renforcer leurs fonds propres réglementaires, conformément à la réglementation de Bank Al-Maghrib.

Notons que la dernière opération de ce type en date a été réalisée par la BCP en 27 juin 2024 pour un montant de 800 MDH.

Un instrument au profil de risque spécifique

Bien que ces obligations perpétuelles offrent une opportunité d'investissement intéressante, elles ne sont pas exemptes de risques. En effet, elles comportent plusieurs caractéristiques qui ajoutent une dimension de complexité : la possibilité de différer les paiements des coupons, la dépréciation de la valeur nominale des titres ou encore des incertitudes quant au remboursement en cas de défaut. Ces risques sont d’autant plus présents dans les émissions de type 1 et 2, où l'émetteur peut décider de reporter le versement des intérêts en fonction de sa situation financière, voire d'annuler complètement un coupon.

Cette flexibilité pour les émetteurs représente un certain coût pour les investisseurs, qui se trouvent exposés à un risque de rémunération différée ou annulée, et à une faible liquidité sur le marché secondaire. L’Autorité marocaine du marché des capitaux (AMMC) a d’ailleurs limité l’accès à ces obligations perpétuelles aux investisseurs qualifiés, renforçant ainsi la prudence autour de ces instruments.

La place prépondérante des OPCVM

Les OPCVM, principaux souscripteurs à ces émissions, jouent un rôle crucial dans le développement de ce marché. En revanche, l’AMMC veille à ce que seuls les OPCVM dont la stratégie d’investissement autorise explicitement l’acquisition de ces obligations perpétuelles puissent s'y aventurer. Cela traduit une volonté de protéger les investisseurs moins aguerris, tout en assurant une liquidité suffisante pour les détenteurs de ces titres.

Avec un encours qui continue de croître, les obligations subordonnées perpétuelles semblent être destinées à jouer un rôle de plus en plus central dans les stratégies de financement des institutions marocaines, en particulier les bancaires. En 2023, ce marché a connu un essor sans précédent, et tout porte à croire que la tendance se poursuivra dans les années à venir.

A ce jour, il existe au Maroc trois types d’obligations subordonnées perpétuelles :

• Type 1 : Emissions obligataires subordonnées perpétuelles assorties d’une clause de remboursement anticipé à partir de la 10ème année, après accord de Bank Al-Maghrib et avec un préavis minimum de 5 ans, ainsi que d’une clause permettant à l’émetteur de différer les paiements des intérêts lorsque sa situation financière l’exige.

• Type 2 : Emissions d’obligations subordonnées perpétuelles, avec option de remboursement à partir de la dixième année, et sous certaines autres conditions. Les conditions de ces émissions prévoient aussi que l’émetteur peut à sa discrétion, différer le paiement d’un ou plusieurs coupons. Dans ce dernier cas, l’émetteur ne peut pas distribuer de dividendes ou rémunérer des titres de même rang.

• Type 3 : Emissions obligataires du type AT1 réalisées par des établissements de crédit pour le renforcement de leurs fonds propres réglementaires. En effet, le traitement prudentiel de ces instruments les qualifie comme fonds propres additionnels de catégorie 1 (conformément aux dispositions de la circulaire n° 14/G/2013 de Bank Al-Maghrib du 13 août 2013 relative au calcul des fonds propres réglementaires des établissements de crédit)