L'agence de notation américaine, Fitch Ratings, vient de publier une note où elle apprécie l’impact de la première application de la norme IFRS9 sur les capitaux propres des banques marocaines.

Globalement, Fitch indique que cette première application des normes comptables IFRS 9 a réduit les fonds propres des banques marocaines, déjà faibles selon-t-elle. En revanche, la banque centrale a permis aux banques d'étaler l'impact sur les ratios de capital sur cinq ans, ce qui empêchera les violations immédiates des exigences réglementaires minimales.

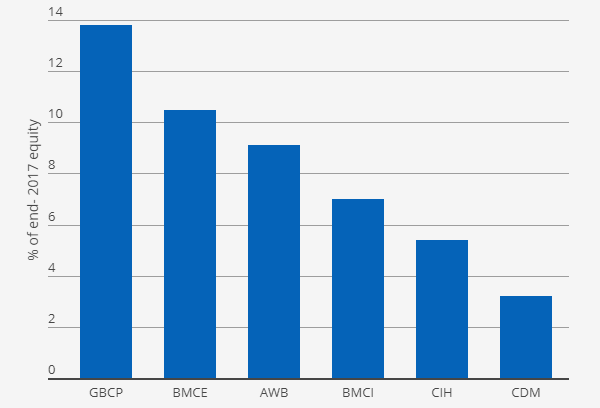

L'application d'IFRS 9 a permis d'augmenter les provisions obligatoires pour toutes les grandes banques marocaines, érodant les fonds propres jusqu'à 13,8% pour BCP, 10,5% pour BMCE Bank et 9,1% pour Attijariwafa Bank -toutes les banques nationales d'importance systémique - et une baisse de 3,2% des capitaux propres de Credit du Maroc, indique Fitch Ratings dans une note publiée aujourd’hui.

BMCE et AWB fonctionnent avec des ratios de fonds propres de base légèrement plus élevés que les exigences minimales, et leurs capacités d’absorber les chocs, même modérés, sont limités, dénote l’agence.

“Nos calculs montrent que les trois grandes banques du Royaume auraient violé les ratios de fonds propres prudentiels de niveau 1 minimum au 1er janvier 2018, bien que les bénéfices du 1er trimestre les aient poussés à revenir à la conformité”.

Pas d’impact immédiat sur la notation

Par ailleurs, Fitch Ratings affirme que son évaluation du capital de base diffère de celle du régulateur (BAM). “Nous utilisons les capitaux propres déclarés comme point de départ pour notre calcul de Fitch Core Capital (FCC), notre ratio d'évaluation de l'adéquation des fonds propres des banques. Le ratio FCC / actifs pondérés pour BMCE (10,1%) et Attijariwafa (9,2%) était déjà inférieurs à la moyenne de 12,4% pour les sept plus grandes banques du pays à la fin de 2017”

Pour sa part, BCP qui figure depuis longtemps parmi les banques les mieux capitalisées au Maroc et dont le ratio de FCC était de 15,4% à fin 2017, a enregistré la plus forte baisse des capitaux propres au premier trimestre de 2018. BMCI qui détenait également un FCC de 15,4% à fin 2017, a enregistré également une érosion des capitaux propres de 6,9%. Elle explique toutefois que cette pression supplémentaire exercée par la norme IFRS9 n’aura pas d’impact immédiat sur les notations financières des banques.

Les banques françaises mieux armées

Cela dit, Fitch signale que BMCI et SG ont les meilleures politiques de classement et de provisionnement des prêts au Maroc. Les exigences de provisionnement d'IFRS 9 ont été calculées selon les directives de leurs groupes et sont plus rigoureuses que celles utilisées par les banques nationales marocaines, ce qui se traduira par des dispositions plus strictes.

CIH, elle, a vu ses fonds propres se réduire de 4,3%. Fitch explique que la banque prête, en grande partie, sur une base garantie dans ses activités principales (prêts hypothécaires et prêts immobiliers). Ces sûretés corporelles contribuent à réduire les pertes attendues en cas de défaillance et, à ce titre, contiennent des dispositions requises par IFRS 9.