Les analystes de Crédit du Maroc Capital (CDMC) viennent de rendre publique leur traditionnelle et périodique étude sur le secteur bancaire marocain où ils passent au crible plusieurs indicateurs d'activité du secteur bancaire marocain. Les créances et dépôts de la clientèle, le coefficient d’exploitation, le taux de réemploi, le PNB ou encore la solvabilité et la rentabilité des banques marocaines sont analysés. Tour d'horizon.

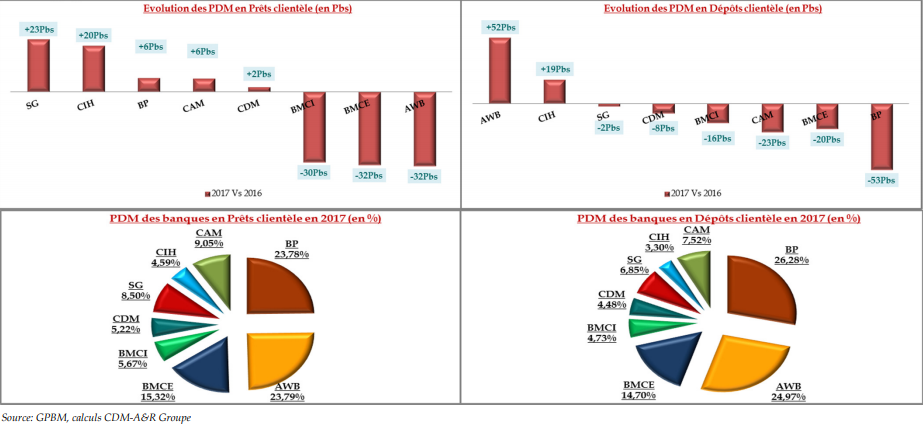

Globalement, l’état des lieux de l’activité bancaire à fin 2017, fait ressortir une croissance de la production des crédits. Ainsi, les créances brutes sur la clientèle ont continué leur croissance (+3,7%) en s’établissant à 782,6 Mds de DH, à fin 2017. En face, les dépôts de la clientèle ont accéléré leur rythme de croissance en 2017 après la décélération observée auparavant. Les analystes de CDMC estiment que la baisse des taux de marges d’intérêt a conduit les banques à prioriser les ressources non rémunérées et a tirer à la baisse les taux de rémunération des dépôts à terme. De ce fait, le poids des comptes à vue continue de se renforcer au détriment des comptes et des dépôts à terme.

L’analyse dégage les tendances suivantes :

Deuxième constat intéressant et relevé par l’équipe de recherche est relatif au marché de la dette. “Les banques ont recours au marché de la dette au vu des conditions favorables des taux et ce afin de financer leur croissance”, indiquent-ils. L’encours global des dettes sur titres émises par les banques, constituées de titres de créance et de dettes subordonnées, affiche une hausse annuelle moyenne de +2,6% à 99,5 milliards de DH.

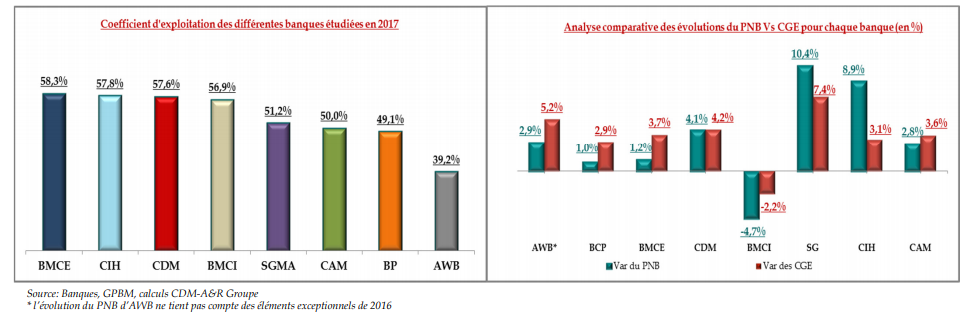

BMCI parvient à optimiser son coefficient d’exploitation avec un PNB en baisse

En matière de coefficient d’exploitation qui permet de mesurer la part des gains réalisés par les banques au regard de leurs coûts fixes, BMCI est la seule banque qui parvient à baisser ses CGE dans un contexte de régression du PNB.

Pour leur part, AWB, BCP et CAM affichent les coefficients d’exploitation les plus faibles du panel. Alors que SG, AWB et CDM sont les banques qui augmentent le plus leurs CGE entre 2016 et 2017.

CIH dispose du ratio de solvabilité le plus élevé

Pour CDMC, le passage des banques vers l’IFRS 9 devrait susciter un nouveau renforcement des fonds propres réglementaires des banques. Dans l’environnement actuel, c’est CIH qui affiche le meilleur ratio de solvabilité au titre de l’exercice 2017. Malgré cela, la banque a émis un emprunt obligataire subordonné, en avril 2018. L’objectif étant de favoriser le renforcement des fonds propres réglementaires actuels, financer son plan de développement et accompagner la dynamique de croissance de crédits distribués.

Classement des banques par productivité

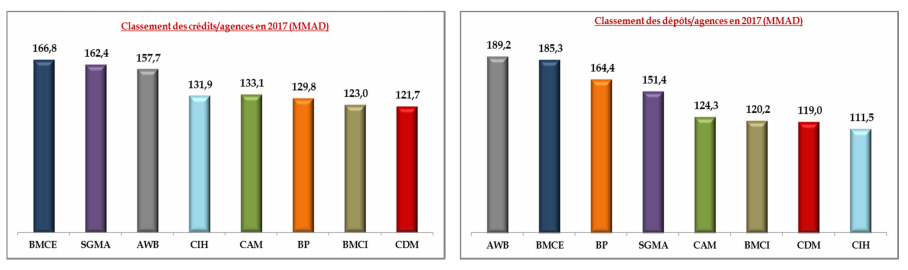

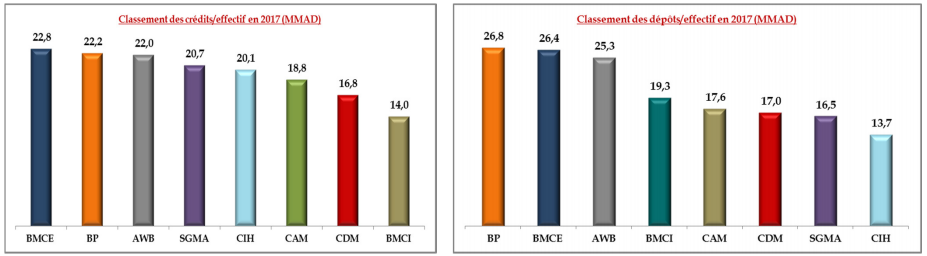

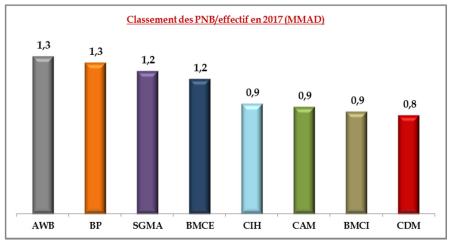

Un autre indicateur tout aussi important et que Boursenews a l’habitude de suivre : la productivité. Rappelons que pour calculer la productivité des effectifs, les analystes rapportent simplement des agrégats financiers comme les dépôts, les crédits et le PNB aux effectifs et aux agences des 8 établissements du panel.

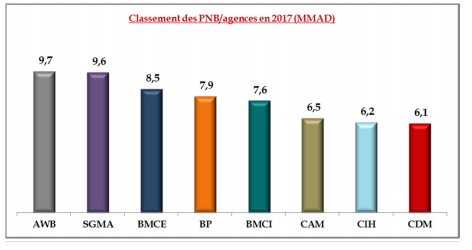

BMCE arrive en tête du classement crédits/agences avec 166,8 MDH d’encours. Elle est suivie par SG pour 162,4MDH de crédits par agence. Au niveau des dépôts, AWB enregistre la meilleure productivé pour 189,2 MDH par agence. BMCE arrive deuxième pour 185,3 MDH par agence. En gros, AWB et BMCE jouissent, globalement, des meilleurs indicateurs de productivité par agences. À côté, le meilleur PNB/agence est réalisé par AWB avec 9,7 MDH par agence, suivie de très près par SG qui produit 9,6 MDH par agence.

Productivité par effectif

Concernant la productivité des effectifs, BMCE arrive encore une fois en tête en termes de crédits, avec un ratio crédits/effectif remontant à 22,8 MDH. En clair, un salarié de cette banque a rapporté plus de 22 MDH de crédits à son employeur en 2017. Au niveau des dépôts, en utilisant le même mode de calcul, la Banque populaire enregistre la meilleure productivité de 26,8 MDH à fin 2017. CIH est la moins productive avec 13,7 MDH.

D’autres constats ressortent de l’étude de la productivité et se résument dans ce qui suit :

Y.S