Les fonds propres des banques marocaines se renforcent à mesure que le cadre réglementaire du pays se rapproche des standards internationaux, indique Fitch Ratings. Toutefois, une amélioration de la note de viabilité (« Viability Rating ») des banques reste peu probable sans progrès dans d’autres domaines.

Bank Al-Maghrib (BAM) met progressivement en œuvre le Supervisory Review and Evaluation Process (SREP), dont la mise en place complète est prévue pour 2027. Il s’agit d’une étape majeure vers le renforcement de la capitalisation et de la gouvernance des risques du secteur bancaire. L’introduction de surcharges de capital pour les trois banques systémiques domestiques (D-SIBs) – Attijariwafa bank, Bank of Africa et le Groupe Banque Centrale Populaire – qui relève leur ratio minimum de fonds propres de catégorie 1 (Tier 1) de 9 % à 11 %, rapproche la réglementation marocaine des standards internationaux et améliore la résilience des banques face aux chocs.

En vidéo : Focus sur le SREP, nouvelle norme qui guette le secteur bancaire au Maroc

Cependant, ce renforcement des fonds propres et de la résilience ne devrait pas, à lui seul, suffire à justifier une amélioration des notes de viabilité. Certaines banques conservent encore des marges de capital limitées malgré les récents progrès. Dans de nombreux cas, une amélioration des conditions d’exploitation et de la qualité des actifs serait nécessaire pour que Fitch envisage une revalorisation.

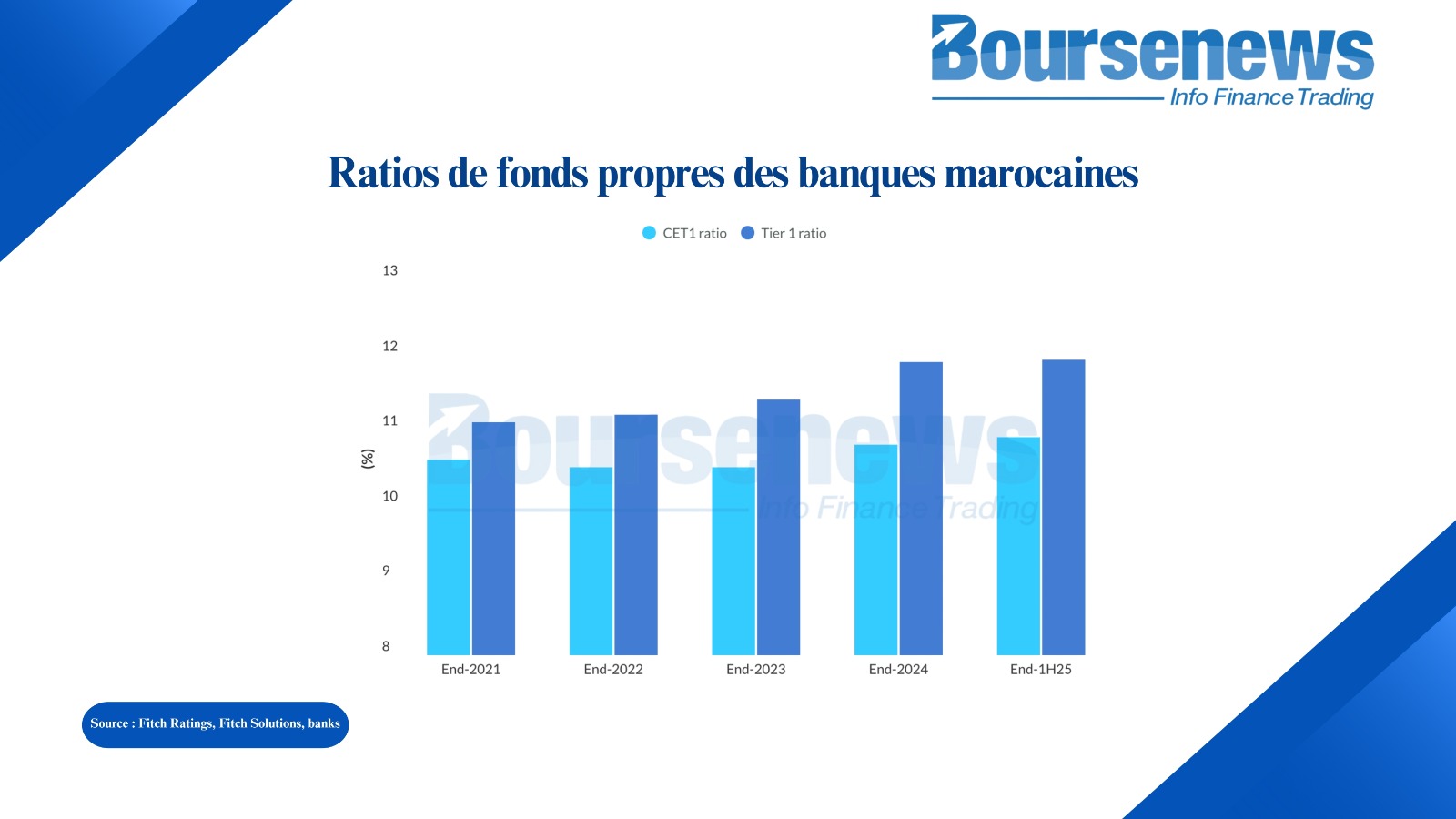

Les indicateurs clés de capitalisation se sont améliorés de manière constante depuis 2021, soutenus par une réglementation plus stricte et une rentabilité accrue. Le résultat net consolidé agrégé des sept plus grandes banques a progressé de 20 % en glissement annuel au premier semestre 2025, porté par de meilleures performances de trading et une baisse des provisions pour créances douteuses.

Le ratio moyen de fonds propres de base de catégorie 1 (CET1) a légèrement augmenté pour atteindre 10,9 % fin juin 2025 (contre 10,8 % fin 2024), soit un coussin de 290 points de base au-dessus du minimum réglementaire. Le ratio Tier 1 s’élevait à 11,9 %, également 290 pb au-dessus du seuil requis, et les trois D-SIBs affichaient toutes un ratio supérieur au nouveau seuil de 11 %.

Les banques marocaines ont démontré une bonne capacité à renforcer leurs fonds propres via des augmentations de capital ou des réductions de dividendes. Leurs ratios globaux d’adéquation des fonds propres bénéficient également d’émissions régulières de dettes Tier 1 et Tier 2 sur le marché domestique.

Dans le cadre du SREP, les banques devront réaliser des autoévaluations complètes et corriger toute faiblesse identifiée dans leurs modèles d’affaires, leurs contrôles internes, leur capital et leur liquidité. Fitch s’attend à ce que ces mesures renforcent la gouvernance interne et les dispositifs de gestion des risques, soutenant ainsi la solidité du capital. La mise en œuvre de Bâle III au Maroc figure parmi les plus avancées en Afrique : les banques publient déjà leurs ratios de liquidité, de financement stable net et de levier.

Le cadre de supervision de BAM, qui inclut des inspections sur site, introduit une approche plus dynamique et sensible aux risques. La Banque centrale a également pris des mesures pour renforcer les coussins de capital, notamment en imposant des pondérations de risque plus élevées sur les actifs saisis : 100 % la première année, 150 % après deux ans, 200 % après trois ans et 250 % après quatre ans. Ce dispositif incite à une résolution plus rapide des actifs et limite la conservation prolongée d’expositions non performantes, améliorant ainsi la qualité des actifs et la sensibilité au risque du capital.

Combinés à un environnement économique plus favorable, ces coussins de capital renforcés placent les banques marocaines dans une position solide pour saisir les opportunités de croissance à venir. Fitch prévoit une croissance économique de 4,4 % en 2025 et 3,9 % en 2026, soutenue par une demande intérieure robuste, la reprise de la production agricole et la bonne performance des secteurs du tourisme et de l’industrie.

L’inflation a nettement ralenti, s’établissant en moyenne à 1,7 % début 2025, permettant à BAM de poursuivre sa politique monétaire accommodante. La politique budgétaire demeure également favorable, avec un investissement public soutenant l’expansion des infrastructures. La baisse des taux d’intérêt et une demande de crédit soutenue pour les projets d’investissement devraient favoriser une croissance des prêts bancaires de l’ordre de 4 à 6 % en 2025 et 2026.

Historiquement, la capitalisation a constitué un point de faiblesse pour les banques marocaines, en raison de leur forte concentration de risques et de leurs expositions à des marchés extérieurs fragiles. La mise en œuvre du SREP et l’amélioration continue de la rentabilité devraient conduire à des ratios de capital durablement plus élevés, tandis que la création d’un marché secondaire pour les créances douteuses pourrait renforcer encore davantage les fonds propres.