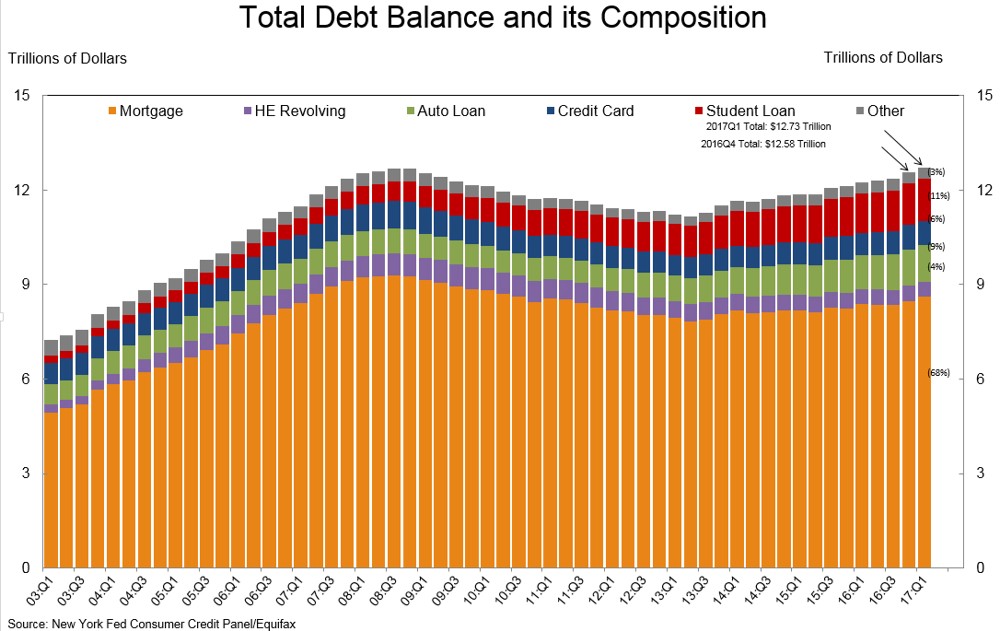

La dette accumulée par les ménages américains a dépassé le pic atteint pendant la Grande récession de 2008 même si la situation des emprunteurs est aujourd’hui bien meilleure, indique un rapport de la Fed de New York. Fin mars, elle s’établissait à 12.730 milliards de dollars, soit 50 milliards de plus que le record enregistré pendant la troisième trimestre 2008, lit-on dans le rapport.

Cette dette qui représente 70% du PIB des Etats-Unis, est majoritairement composée de crédits immobiliers, qui avaient été au cœur de la récession de 2008 aux Etats-Unis.

Deux bulles menacent l’édifice

Dans le détail, la dette des Américains se compose essentiellement de crédits immobiliers. L'encours de ces derniers atteint 8.627 milliards de dollars. Viennent ensuite, les prêts étudiants (1.344 milliards de dollars) et les prêts auto (1.167 milliards de dollars).

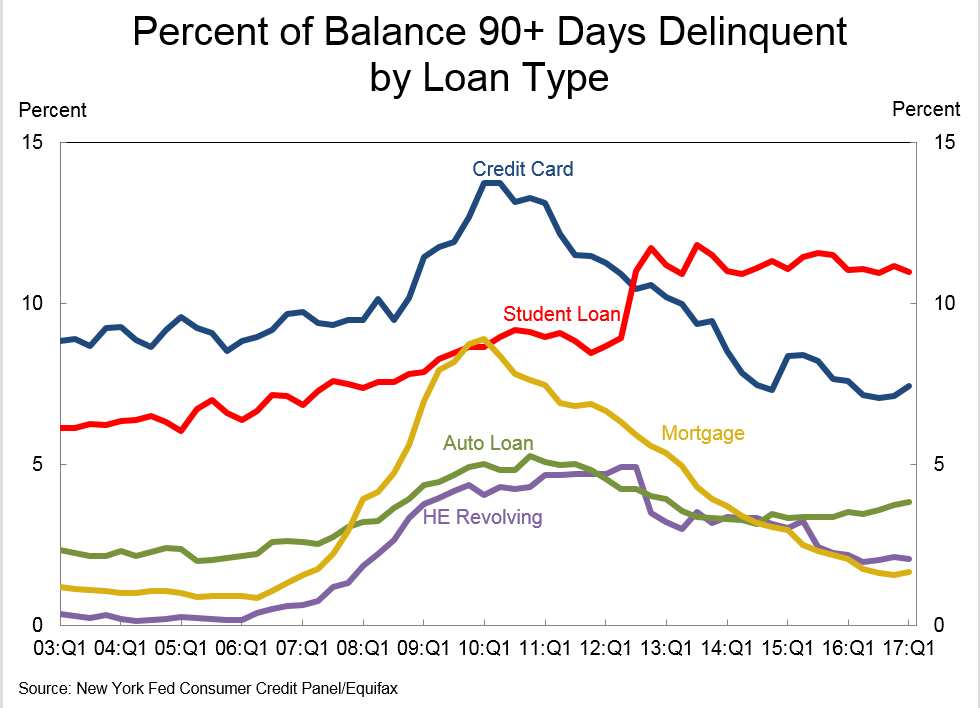

Néanmoins, aux Etats-Unis, l'inquiétude s'est tournée vers d'autres types de prêts : les «Subprime» automobiles et les prêts étudiants. Les Américains ont en effet de plus en plus de mal a rembourser ces crédits. Pour les voitures, le taux de défaut continue de grimper. Au premier trimestre, il monte à 3,82%. A tel point que les banques ont resserré leurs conditions de crédit.

Le taux de défaut le plus élevé touche les prêts étudiants : 10,98% des emprunteurs sont en retard de 90 jours ou plus sur leurs échéances. Ce taux est néanmoins relativement stable depuis 2012.

Ce sujet a fait couler beaucoup d’encre aux Etats-Unis. Plusieurs quotidiens américains s’inquiètent sur l’avenir de la dette des consommateurs. Financial Times, a récemment titrer “US debt levels provoke sleepless night”