La course à la finance participative ayant sonnée, les demandes d’agréments par les banques marocaines se décuplent auprès de BAM pour l’année à venir. Le processus de fonctionnement des banques participatives étant similaires, l’objet serait d’analyser celui de Dar Assafae qui est la première banque participative au Maroc.

Retour sur l’initiation de la finance alternative au Maroc

L’initiation de la finance participative a été permise par la mise en œuvre du cadre réglementaire y afférent par BAM, qui a autorisé, en 2007, le lancement de trois produits alternatifs notamment Mourabaha, Ijara et Moucharaka. Si déjà en 2011 BAM annonçait l’élaboration en cours d’un cadre réglementaire spécifique pour la finance participative au Maroc, la dernière publication de la circulaire de BAM remonte à septembre 2015, relative aux demandes d’agréments, dans l’attente des agréments bancaires pour début 2016. Aujourd’hui, les banques ont plus que jamais prises conscience de la sous-pénétration du marché bancaire participatif. En effet, d’après un sondage réalisé par le centre d’étude IFAAS, leader du conseil en finance islamque, en 2012, il en est ressorti que 98% des personnes sondées ont exprimé un intérêt pour les produits islamiques d’une part, et que 30% ont déclaré vouloir quitter le secteur bancaire conventionnel en cas d’alternative. Ceci étant, le manque à gagner se veut irréfutable et le Maroc est classé dernier en termes de pénétration du secteur bancaire islamique.

Présentation de Dar Assafaa : Retour en arrière

Dar Assafae Litamwil a vu le jour il y a déjà cinq ans, en 2010, sous la forme juridique d’une Société anonyme à Conseil de Surveillance et Directoire, étant une filiale 100% Attijariwafa Bank. Siégeant à Casablanca, la filiale Attijari se veut jusqu’à présent comme étant l’unique société de financement spécialisée en finance alternative. En ce qui concerne ses activités, Dar Assafaa propose deux types de produits à savoir des produits de financement, comprenant Mouraba Immobilier à travers Safaa Immo et Mourabaha Auto à travers Safaa Auto, en plus des produits bancaires et plus précisemment les comptes de dépôts et les crédits bancaires. On constatera, à cet effet, que Mourabaha Consommation ainsi que le produit de financement Ijara ne font toujours pas partis des produits proposés. Par ailleurs, il est à préciser que la filiale procède à l’ouverture des comptes, à la collecte des dépôts et à la distribution des produits et services bancaires au nom et pour le compte d’Attijariwafa Bank.

Comment Dar Assafaa lève-t-elle ses fonds ?

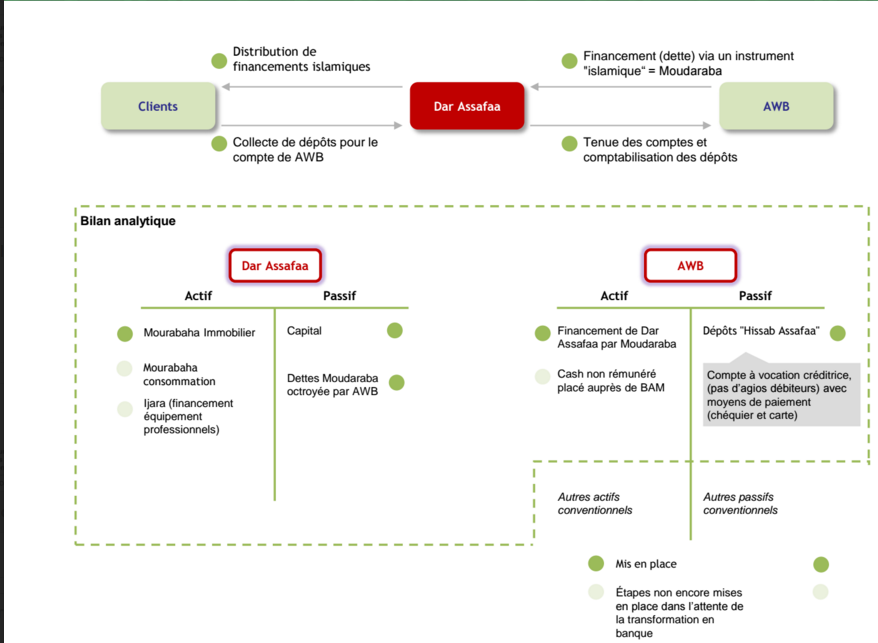

La finance participative agit selon un schéma qui lui est propre du fait de la spécificité de la Moudaraba qui lui permet de lever des fonds auprès d’Attijariwafa Bank et de les prêter dans le cadre d’opérations commerciales. En contrepartie, Dar Assafaa se charge de la tenue des comptes et de la comptabilisation des charges pour la banque conventionnelle.

Ainsi, le financement de Dar Assafaa repose, en plus d’un capital social de 50 millions de dirhams, sur des instruments alternatifs de dettes « Moudaraba », octoyés par Attijariwafa Bank. Par conséquent, le passif de la banque conventionnelle est constitué des dépôts « Hissab Assafaa », qui sont la contrepartie des dettes attribuées à Dar Assafaa.

C’est de cette façon que la filiale parvient à lever autant de fonds qu’il faut pour assurer et satisfaire les besoins des clients par le biais de la distribution de financements islamiques. En retour, le client constitue le point de départ de la collecte de dépôts pour le compte d’AWB.

Le schéma ci-dessous résume de manière claire les flux échangés entre la filiale et sa maison-mère.

Source : Présentation du cas Dar Assafaa par Youssef Baghdadi- Président du Directoire de Dar Assafaa lors du dernier sommet de la Finance Islamique organisé par I-Performance.