Un nombre record d’introductions en bourse depuis 2007

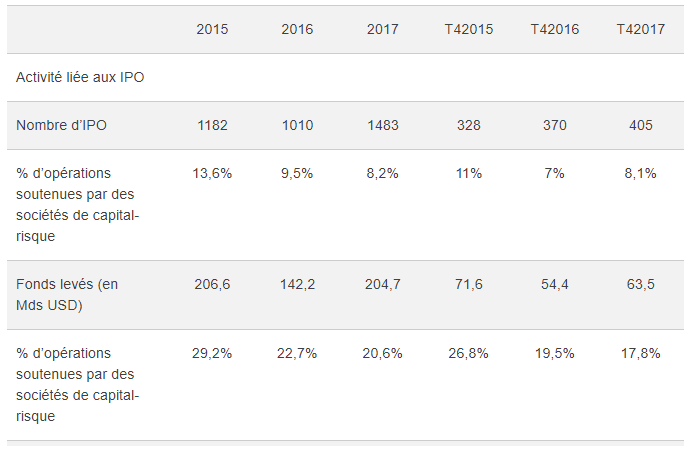

En 2017, les émissions liées aux introductions en bourse (IPO) et aux autres transactions equity(FO) enregistrent une activité élevée, notamment en nombre d’IPO, qui n’avait pas atteint un tel niveau depuis 2007. Au total, 1 483 introductions en bourse ont permis de lever 204,7 milliards de dollars, contre 142,4 milliards de dollars pour 1 010 opérations en 2016 et 206,6 milliards de dollars pour 1 182 premières cotations en 2015. Par ailleurs, 3 529 FO ont rapporté 613,3 milliards de dollars en 2017, contre 550,9 milliards de dollars pour 3 178 opérations l’année précédente et 685,9 milliards de dollars pour 3 322 offres de ce type il y a deux ans, relève l'étude.

Plus précisément, le quatrième trimestre de 2017 a été la période la plus faste en matière de levée de capitaux par entrée en bourse. Au total, 405 introductions en bourse ont permis de lever 63,5 milliards de dollars ce dernier trimestre, contre 54,4 milliards pour 370 IPO au quatrième trimestre 2016, et 71,6 milliards de dollars pour 328 IPO au quatrième trimestre 2015. Le montant des capitaux levés par FO s'élève pour sa part à 138,4 milliards de dollars pour 980 opérations, contre 126,0 milliards de dollars pour 862 FO l’an passé à la même période et 137,8 milliards de dollars pour 775 FO au quatrième trimestre de l’année précédente, dénote le cabinet.

Source : PwC

L’EMEA (Europe Middle East & Africa) est la deuxième région en nombre d’opérations

En 2017, l’Asie-Pacifique a représenté 41 % des fonds levés (84,2 milliards de dollars) et 63 % du nombre d’IPO (932 opérations), en dessous des niveaux enregistrés l’an dernier, notamment pour ce qui est des fonds levés. L’Asie-Pacifique a enregistré 1 381 FO, pour des levées de fonds d'un montant total de 212,2 milliards de dollars, ce qui fait de cette région la deuxième en volume de fonds levés et la première en nombre d’opérations, indique PwC.

La région Amériques se place deuxième en matière de levée de fonds (65,8 milliards de dollars) et troisième en nombre d’IPO (261). Elle se situe de peu en tête du classement pour ce qui est des fonds levés (213,2 milliards de dollars, soit 35 %) par FO, bien qu’elle ne se place que deuxième au regard du nombre de transactions (1 228).

Enfin, l’EMEA a été la région la moins active au regard des capitaux levés (54,7 milliards de dollars), mais arrive tout de même deuxième en nombre d’opérations (290). Elle est en troisième place avec 930 FO représentant 188,9 milliards de dollars de fonds levés.

"Si l’on ne considère que le quatrième trimestre, l’Asie-Pacifique domine le classement à la fois en montant de fonds levés par introduction en bourse et en nombre d’IPO. La région Amériques la suit de près au regard des fonds levés, mais reste troisième en nombre d’opérations ; pour l’EMEA, on constate l’inverse. Pour ce qui est des FO, l’Asie-Pacifique se trouve là aussi en tête de classement, mais cette fois-ci la région Amériques dépasse l’EMEA, quel que soit le critère considéré." lit-on sur l'étude.

Le secteur financier (fonds de placement fermés et immobilier) a été le plus dynamique au regard des fonds levés par IPO, tant au quatrième trimestre que sur l’ensemble de l’année. Le montant des capitaux levés par introduction en bourse dans le secteur s’est élevé à 64,3 milliards de dollars pour 293 opérations pour l’ensemble de l’année, et à 23,4 milliards pour 81 opérations au quatrième trimestre.

Le secteur de l’industrie arrive en tête au regard du nombre d’IPO. Au total, 348 entreprises industrielles ont fait leur entrée en bourse en 2017, dont 83 au quatrième trimestre.

Pour les autres transactions equity, le secteur financier reste le secteur le plus actif, tant en nombre d’opérations qu’en montant de fonds levés, que ce soit sur l’ensemble de l'année ou au quatrième trimestre.

Dans l’ensemble, la performance moyenne globale des IPO est très élevée cette année, se fixant à 29 % pour les opérations réalisées en 2017 et même à 31 % pour celles de 2016. Ces résultats sont portés par les rendements enregistrés en Asie-Pacifique, où la performance médiane des IPO en 2017 affiche un renchérissement du cours de l’action de 72 %.

À date, c’est dans la région Amériques que l’on trouve les deuxièmes rendements les plus élevés, avec une valorisation de 4 % pour toutes les introductions en bourse réalisées en 2017. Enfin, dans la région EMEA, les sociétés entrées en bourse en 2017 ont affiché une hausse médiane du cours d’à peine 1 %.

Concernant les tendances de pricing, le nombre d’IPO pour lesquelles le pricing s'établit dans la fourchette de prix initiale (90 %) est cohérent avec les années précédentes. Toutefois, dans la région Amériques, cette proportion a crû de 6 % entre 2016 et 2017, passant de 63 % à 69 %.

L’activité liée aux IPO soutenues par des sociétés de capital-risque a représenté 21 % des fonds levés (42,1 milliards de dollars) et 8 % du nombre d’opérations effectuées en 2017 (121 opérations), contre 23 % des fonds levés (32,3 milliards de dollars) et 10 % des opérations en 2016 (96). Les Amériques ont été la région la plus active au regard des fonds levés de ces sociétés de capital-risque (33 % du total des fonds levés dans la région). Au quatrième trimestre 2017, l’activité liée aux IPO soutenues par des sociétés de capital-risque a représenté 18 % des fonds levés, soit 11,3 milliards de dollars, contre 20 % sur la même période l’an passé (10,6 milliards de dollars), et 8 % du nombre d’IPO (33 opérations), contre 7 % au quatrième trimestre 2016 (26). Cependant, la part des fonds ainsi levés dans la région EMEA a dépassé les ratios enregistrés dans les autres régions ce dernier trimestre, avec 40 % des montants levés localement.

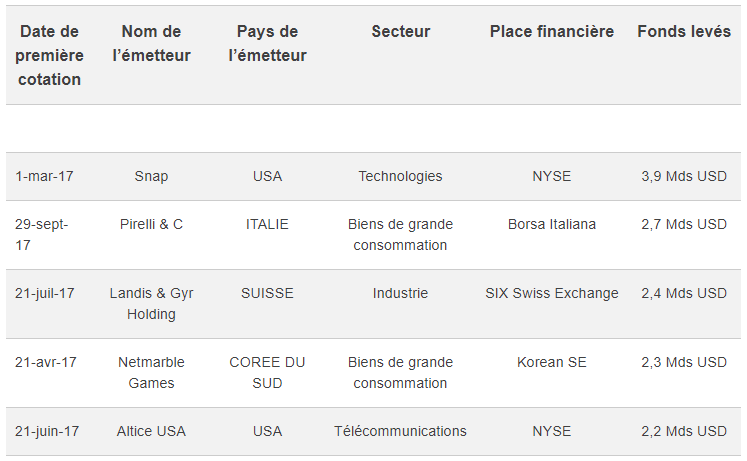

Retour sur les 5 principales IPO de 2017

Source : PwC

2018 : une année prometteuse pour les IPO

Pour PwC, 2018 apparaît très prometteuse. En effet, il se pourrait que cette année soit marquée par la plus importante IPO jamais enregistrée, celle pour laquelle Saudi Aramco serait en train de se préparer.

Certaines inquiétudes subsistent comme les conditions monétaires qui continuent de se resserrer aux États-Unis et en Europe, et les préoccupations croissantes autour de la valorisation actuelle des cours. Les experts PwC estiment néanmoins que le marché des IPO restera ouvert, avec des liquidités disponibles au juste prix pour les bonnes sociétés, et que son activité pourrait très certainement dépasser les niveaux enregistrés en 2017.

Les trois grandes régions économiques affichent un dynamisme égal à l’heure actuelle. Ainsi, les différences régionales pourraient continuer de s’estomper en 2018. L’Asie-Pacifique devrait rester en tête, en dépit d’une supervision réglementaire plus stricte et d’un désendettement financier amorcé en Chine, et des tensions persistantes dans la péninsule coréenne. De plus, le continent américain pourrait profiter d’un afflux de « licornes technologiques ». Enfin, une croissance économique robuste combinée à des conditions monétaires favorables dans la région EMEA devrait fournir un contexte idéal à la cotation en 2018, conclut le cabinet d'audit.