La tendance baissière des taux au Maroc observée depuis 2012 est désormais un sujet du passé. Face à une inflation élevée et durable (8,3% en novembre), le marché obligataire a connu en 2022 une forte poussée haussière sur les différents compartiments de la courbe. Pour cause, des anticipations de normalisation du taux directeur avec une Banque centrale à la main plus lourde, prête à tout pour juguler l’inflation.

Cette nouvelle configuration s’est traduite par une baisse de la demande des investisseurs couplée au relèvement technique des rentabilités exigées par ces derniers. Une situation qui a souvent conduit un blocage empêchant le Trésor de se financer normalement, et poussant même la Banque centrale à envisager d'intervenir sur le marché secondaire pour le fluidifier et ainsi détendre les tensions sur le marché primaire.

À juste titre, les opérateurs ont assisté pour la première fois depuis avril 2015 à un inversement de la courbe obligataire au niveau des maturités 5 ans et 10 ans. Les appels à la prudence et la réticence des gérants depuis le début d’année étaient donc compréhensibles, vu la forte volatilité du marché. Il est à noter qu’à fin novembre, les fonds obligataires ont connu une décollecte massive de 51,61 milliards de DH sur le moyen long termes et de 14 Mds de DH sur le court terme.

Du côté des variations, la tranche de maturité CMT de la courbe primaire a connu des hausses moyennes de 62 pbs au terme du T3-22. Les hausses pour les maturités du segment LT n’ont pas dépassé les 9 pbs en lien avec l’absence de marquage des levées du Trésor. Sur le marché secondaire, les maturités courtes et moyennes ont connu des hausses variant entre 39 pbs et 65 pbs. Concernant les maturités longues, leurs rendements ont connu des hausses moins importantes sur la même période de +19 pbs en moyenne.

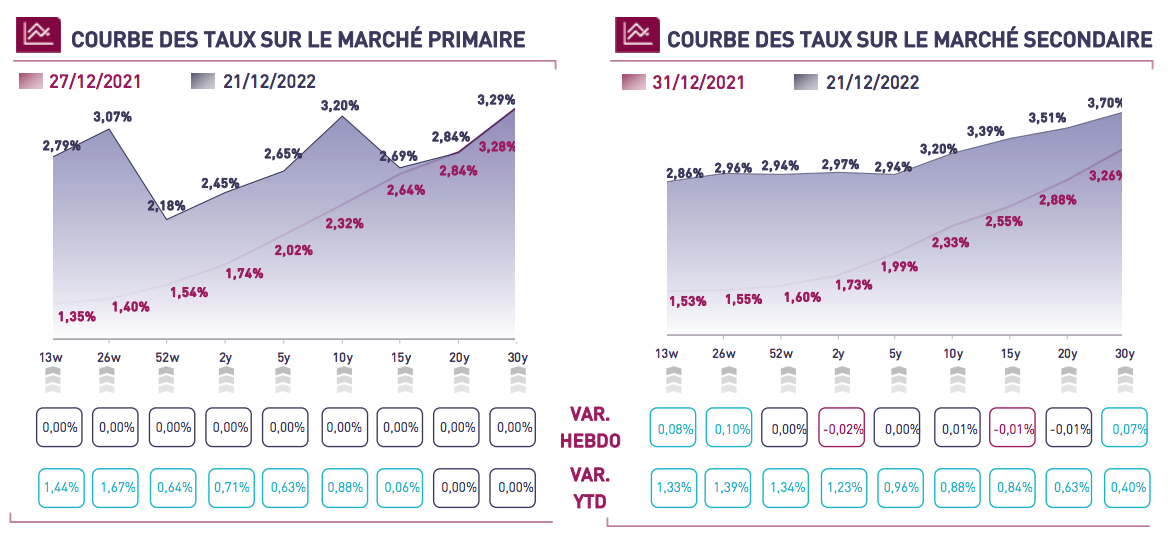

En gros, les taux obligataires ont enregistré en 2022 des hausses variant entre 63 pbs et 167 pbs par rapport à fin 2021, selon les derniers calculs de Attijari Global Research (voire graphique en bas).

Pour ne retenir qu’un exemple, le rendement du 26 semaines pointe en cette fin d’année à 3,07% contre 1,67% il y a douze mois, soit une différence de 140 pbs. Un fait qui a le mérite d’être relevé, dans la mesure où une telle différence de taux en un laps de temps si court revêt de l’inédit.

Inédite a aussi été la volatilité observée sur le marché, avec des différences de plusieurs dizaines de points de base en une seule séance d’adjudication. À titre d’illustration, un 26 semaines qui prend 110 pbs lors de la séance du 14 décembre ou encore un 5 ans qui bondit de 30 pbs d’un coup en septembre dernier. Du jamais vu de mémoire pour les gérants obligataires.

Source : Attijari Global Research

L’étau se resserre

Après une année 2022 pour le moins compliquée, l’État se dirige vers une autre année avec des marges de manœuvre réduites et des besoins de financements prononcés. Ahmed Zhani, économiste en chef de CDG Capital, nous explique que le Trésor fait face actuellement à des conditions de financement très restrictives en liaison avec 3 points : «l’importance des besoins du Trésor alourdis par les tombées prévues en hausse de 17 milliards de DH en 2023. L’orientation restrictive de la politique monétaire de Bank Al-Maghrib qui laisse toujours des anticipations haussières chez les opérateurs qui sont principalement alimentées par la durabilité de l’inflation et l’engagement de la Banque centrale de garantir la stabilité des prix». Et enfin, «les conditions de financement à l’international avec la montée des taux et le tirage sur la LPL qui réduit les options du Trésor sur ce plan».

Même son de cloche chez les analystes de AGR pour qui l’évolution des taux obligataires à moyen terme reste tributaire de «la soutenabilité de l’orientation restrictive de la politique monétaire de BAM». Avec un cycle de durcissement monétaire qui devrait se prolonger en 2023 avec au moins une hausse du taux au 1er semestre.

«La difficulté de la concrétisation des financements extérieurs prévus dans le cadre de la Loi de Finances», compte tenu du durcissement des conditions de financement à l’échelle internationale. Et aussi «la capacité du Trésor à attirer la demande envers les BDT».

Face au manque d’attractivité des BDT dans un contexte où les taux réels évoluent en territoire négatif, le Trésor s’oriente vers des émissions à taux révisables ou encore à des adjudications par syndication auprès des IVT.

Quoi qu’il en soit, ce sont des conditions délicates avec lesquelles opérateurs et Trésor devront composer en 2023, le tout dans un environnement inflationniste qui risque de durer jusqu’à fin 2024 au moins, avec le démarrage du processus de la décompensation.