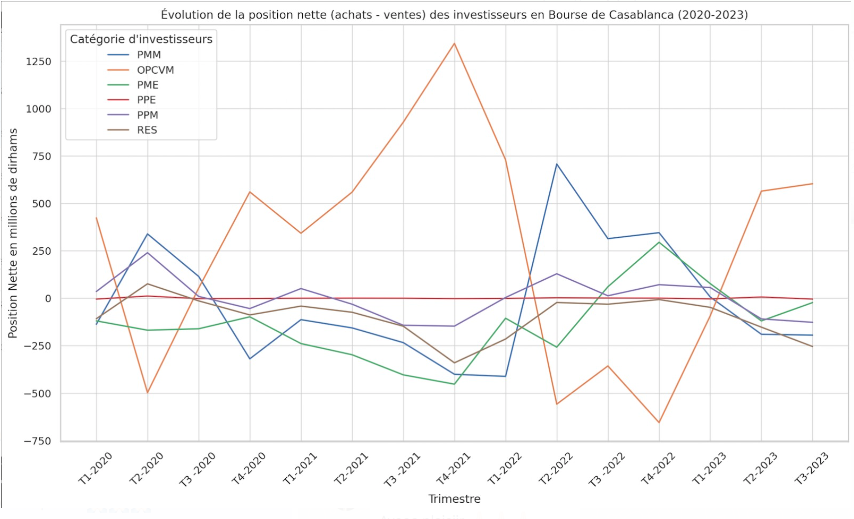

Le graphique ci-dessous nous offre une vision globale de l'évolution des positions nettes (la différence entre les achats et les ventes) des différentes catégories d'investisseurs depuis la pandémie jusqu'à fin septembre, soit sur 16 trimestres. Le graphique a été réalisé à partir de données que nous avons collectées sur le site web de l'AMMC.

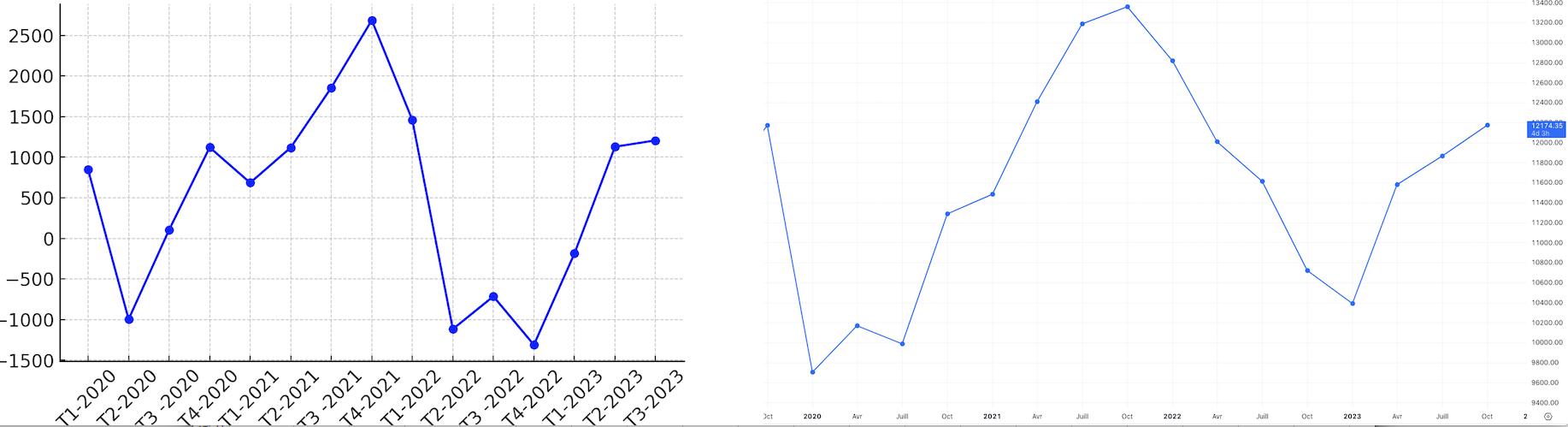

"Notre focus a porté sur les OPCVM. Le graphique ci-dessus montre que cette catégorie d'investisseurs a été chaque fois positionnée judicieusement. D'abord, en profitant de la forte hausse entre avril 2020 et fin 2021, ensuite en se désengageant rapidement au début de la guerre en Ukraine, puis en revenant à l'achat en 2023. À ce stade, c'est la seule catégorie d'investisseurs à être nettement acheteuse cette année et à profiter de la hausse de plus de 13% de la Bourse. Les personnes morales marocaines (les institutionnels) semblent, quant à elles, agir sur les extrêmes, lorsque le marché atteint des valorisations extrêmes. Ces investisseurs, généralement des caisses de retraite et des compagnies d'assurance, ont effectué un pic acheteur au deuxième trimestre 2020 et au T2 2022. Cependant, à cette date, le timing n'était pas idéal. La Bourse a continué à chuter sous le poids du resserrement monétaire de Banque Al-Maghrib (BAM). Un mouvement que les OPCVM ont d'ailleurs bien accompagné. Pour avoir une image plus claire des corrélations entre les OPCVM et le marché des actions, nous avons extrait les seuls mouvements des OPCVM que nous avons comparés à l'évolution trimestrielle du MASI."

Pendant la mi-2021, par exemple, nous avons observé un pic dans la position nette des OPCVM, coïncidant avec un sommet de l'indice MASI. Cela suggère une corrélation positive durant cette période. Toutefois, la corrélation n'est pas constante ; il existe des moments où les mouvements des OPCVM ne suivent pas directement ceux de l'indice MASI.

Analyse approfondie : Le rôle du temps

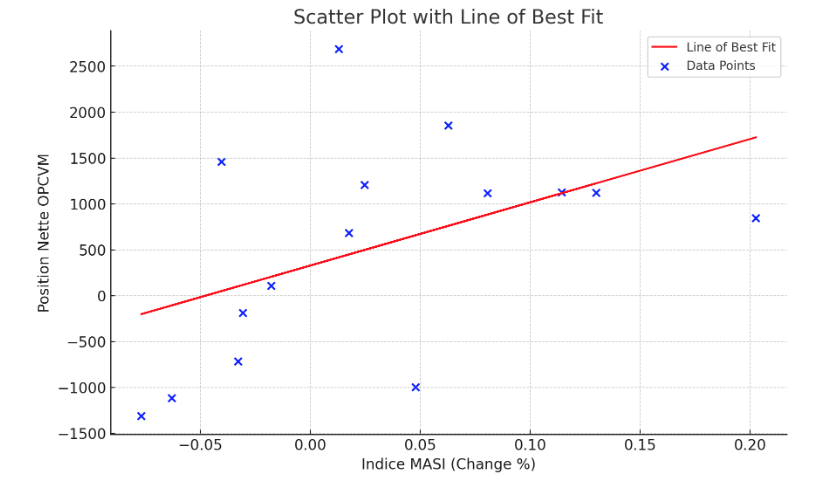

Pour décrypter cette relation complexe, nous avons élaboré un scatter plot accompagné d'une ligne de régression, afin de visualiser la corrélation entre l'indice MASI et la position nette des OPCVM. Nous avons ensuite appliqué une fenêtre glissante pour examiner l'évolution de cette corrélation dans le temps. Cette démarche a mis en lumière des résultats captivants.

Le graphique en nuage de points, agrémenté de la ligne de régression, illustre visuellement la relation entre l'indice MASI et la position nette des OPCVM. Comme le montre ce graphique, malgré une tendance globalement positive (indiquée par la ligne de régression rouge), il existe une dispersion notable des points autour de cette ligne. Cela révèle que, bien que présente, la corrélation n'est pas extrêmement forte.

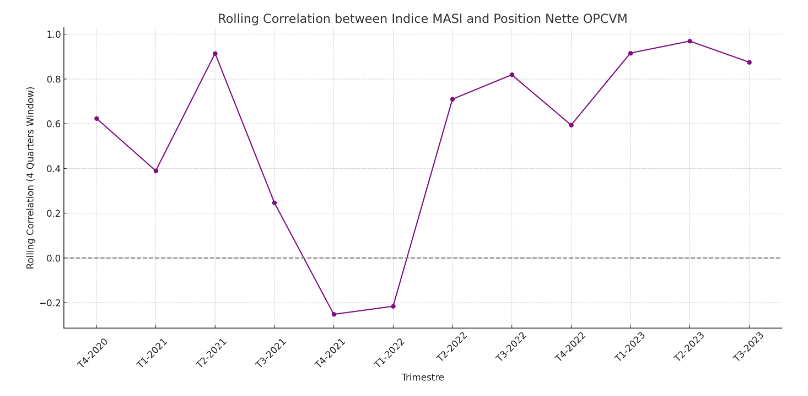

Durant certains trimestres, tels que le T2-2021, le T3-2022, le T1-2023, et le T2-2023, nous avons noté des niveaux de corrélation particulièrement élevés, signalant une forte relation positive entre la position nette des OPCVM et la performance de l'indice MASI. Ces périodes ont été caractérisées par des corrélations variant entre 0,82 et 0,97.

Néanmoins, des moments de corrélation négative ont également été enregistrés, comme au T4-2021, période durant laquelle les deux variables ont évolué dans des directions opposées.

La corrélation entre la position nette des OPCVM et la performance du MASI varie considérablement d'une période à l'autre, suggérant l'influence de facteurs additionnels sur cette relation à différents moments. Cela pourrait être dû à des mouvements sur d'autres classes d'actifs, comme le marché des taux, incitant les OPCVM à effectuer des arbitrages "obligatoires" pour le compte de leurs clients.

L'analyse des données révèle que bien que la position nette des fonds soit corrélée à la performance de l'indice MASI, cette corrélation n'est ni constante ni unidirectionnelle. Les OPCVM influencent le marché des actions et il semble statistiquement plus pertinent d'anticiper l'évolution de la Bourse en examinant les positions des OPCVM plutôt que celles des institutionnels. Cependant, il est important de noter que les OPCVM gèrent une partie importante de leurs fonds pour le compte de leurs clients institutionnels, ce qui peut expliquer le manque de dynamisme de ces derniers au profit des fonds plus agiles à suivre les tendances du marché.

Y.S