Durant les douze derniers mois, trois nouvelles entreprises privées ont fait appel à l’épargne public à travers des introductions en Bourse, en l’occurrence Akdital, cotée sur le marché principal-compartiment Principal B; Disty Technologies, la première PME cotée sur le marché alternatif, et TGCC sur le compartiment F du marché principal. Les trois représentent une levée de fonds globale de près de 2 milliards de dirhams. En plus des introductions en Bourse, sur cette même période, la Bourse de Casablanca a permis de lever 1,6 milliard de dirhams via des augmentations de capital dans un contexte plutôt tendu sur les marchés.

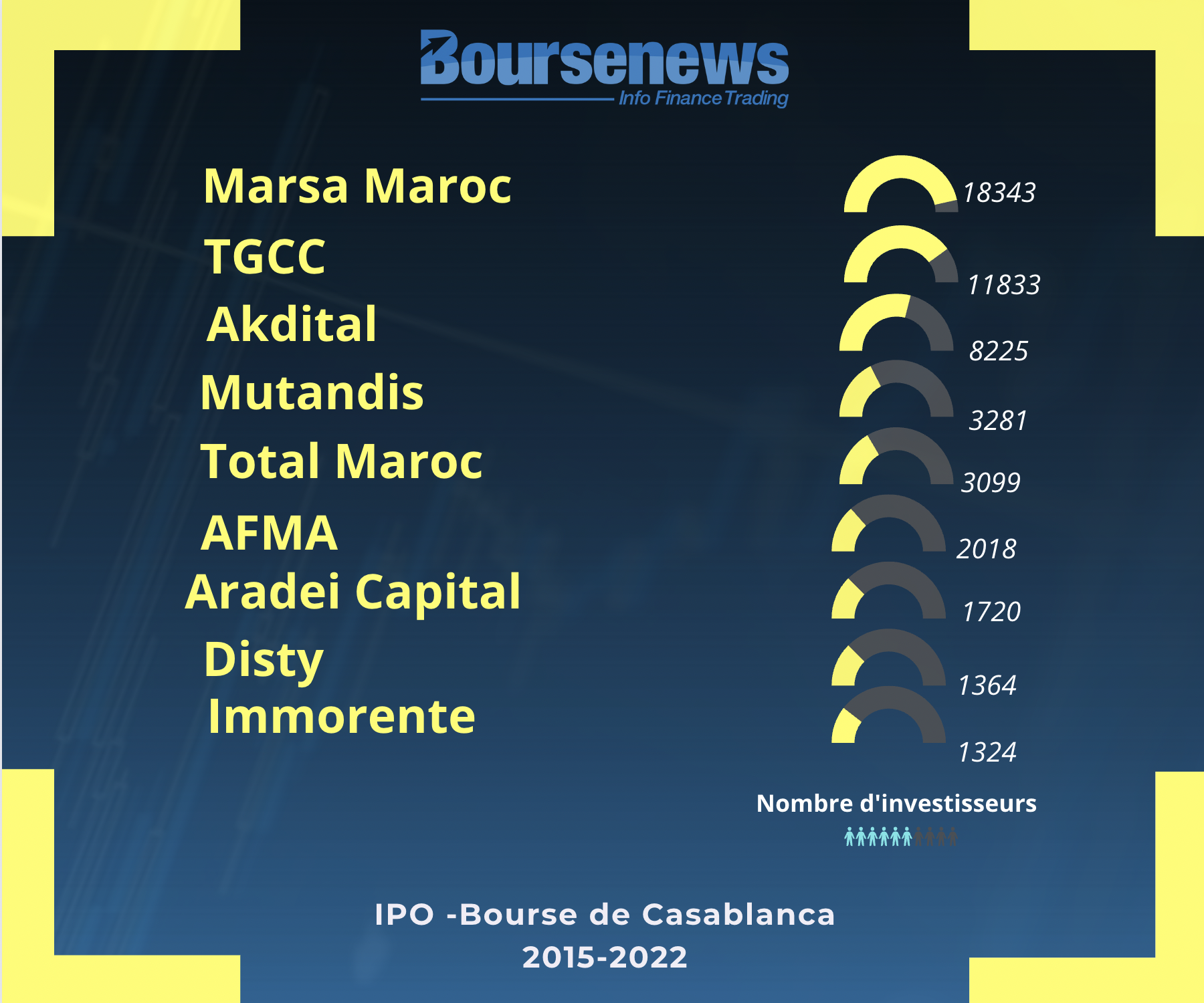

De manière générale, durant les 12 derniers mois, la Bourse de Casablanca a permis aux entreprises marocaines de lever près de 5 milliards de dirhams, tous types d’opérations confondus, et d’attirer un très grand nombre d’investisseurs. Zoom sur les 9 dernières opérations d'IPO.

• Akdital : 14 décembre 2022 : L’introduction en Bourse de Akdital s’est matérialisée par la cession de 4.000.060 d'actions au prix de 300 DH chacune du 29 novembre au 6 décembre 2022. Côté résultat, le nombre de souscripteurs s’est élevé à 8.225 investisseurs, provenant de 12 régions et 33 nationalités différentes. Selon les résultats techniques de cette opération, le montant global se chiffre à 1.200.018.000 MAD. Le nombre d’actions demandées a atteint 15.076.359 avec un taux de satisfaction de la demande de 26,53 %.

• Disty Technologies : 20 juillet 2022 : Le montant global de l’introduction en Bourse de Disty Technologies s’élevait à 171.678.284 DH et portait sur l’émission de 604.501 actions au prix unitaire de 284 DH durant la période de souscription du 5 au 8 juillet 2022. Le prix de l’action est actuellement à 216,20 DH. Selon les résultats publiés de cette IPO, 1.364 investisseurs de 8 nationalités venues de 12 régions ont souscrit à cette action. Le nombre d’actions demandées a atteint 809.905 avec un taux de satisfaction de la demande de 74,64 %.

• TGCC : 16 décembre 2021 : TGCC a effectué le jeudi 16 décembre ses premiers pas sur le marché. Le montant global de cette IPO s’élève à 600.002.080 MAD. D’après les résultats techniques de l’opération, 11.833 personnes de 33 nationalités venues de 12 régions ont souscrit à cette action pendant la période du 29 décembre au 3 décembre 2021. Le prix de l’action était à 136 DH et se négocie à 122,5 DH actuellement.

• Aradei Capital : 14 décembre 2020 : Aradei capital rentre en Bourse le lundi 14 décembre 2020. Cette introduction s’est matérialisée par une cession de 1.500.000 actions au prix de 400 DH chacune. Le montant global de l’opération s’est établi à 600 MDH. Le prix actuel de l’action est de 430,2 DH.1.720 souscripteurs provenant de 14 pays différents ont pris part à l'opération. Le nombre d’actions demandées a atteint 6.518.117 avec un taux de satisfaction de la demande de 23,01%.

• Mutandis SCA : 18 décembre 2018 : Cette IPO a pris la forme d’une augmentation de capital à hauteur de 215 millions de dirhams (MDH) et d’une cession de parts de 185 MDH. Au total ce sont 2.222.223 actions, au prix unitaire de 180 dirhams par action ont été proposés. Les nouveaux actionnaires détiennent désormais 27,8% du capital de l’entreprise. Le prix actuel de l’action a atteint 219 DH. D’après les résultats de cette IPO, 3.281 personnes de 15 nationalités, venues de 12 régions, ont souscrit à l’action Mutandis lors de la période de souscription qui s’est étendue du 3 au 7 décembre. Le taux de satisfaction de la demande s’est établi à 39,99%.

• Immorente Invest : 11 mai 2018. Le montant global de l’introduction en Bourse d’Immorente Invest s’est élevé à 400 MDH et a porté sur l’émission de 4.000.000 actions au prix de 100 DH chacune. Le prix actuel de l’action est toujours à 100 DH. Les résultats techniques de l’opération font ressortir 1.324 souscripteurs issus de 12 régions différentes et 5 nationalités. Le nombre d’actions demandées a atteint les 5,6 millions, et le taux de satisfaction de la demande a été de l’ordre de 71,39%.

• Sodep-Marsa Maroc : 19 juillet 2016 : La mise sur le marché boursier de 40% du capital de Marsa Maroc, pour 1,9 milliard de dirhams (MMDH), a connu un véritable engouement de la part des investisseurs. Véritable coup de pouce à la place casablancaise, cette opération a drainé 18.343 souscripteurs, de 12 régions différentes et 23 nationalités, pour un taux de satisfaction moyen de 15,79%, soit 1 sur 6. Devant le succès de l’opération, la Bourse de Casablanca a dû annoncer la clôture anticipée de la période de souscription (le 27 juin 2016 au lieu du 30 juin prévue initialement). En termes de montant, la demande de souscription a atteint 12,1 MMDH pour un montant alloué de 1,9 MMDH.

• Afma : 15 décembre 2015 : L’opération d’introduction en Bourse d’AFMA, qui s’est étalée du 30 novembre au 2 décembre 2015, a connu un franc succès. Le courtage en assurance avait pour objectif de franchir une nouvelle étape dans son développement, par la cession de 250.000 actions au prix de 720 dirhams l’unité. Le montant global de l’opération s’est établi à 180 MDH. Le prix actuel de l’action a atteint 1.315 DH. D’après les résultats de l’opération, le montant souscrit a atteint 1,264 MMDH et le taux de satisfaction s’est établi à 14,2%. Le nombre de souscripteurs s’est chiffré à 2.018, issus de 11 régions et de 9 nationalités différentes.

• Total Maroc : 29 mai 2015 : Cette introduction s’est matérialisée par la cession de 1.344.000 actions, détenues par Total Outre Mer. Cette cession représentait 15% du capital social et des droits de vote dans la société. Côté résultats, l’opération a été souscrite 6,7 fois (taux de satisfaction de 14,91%). Les actions demandées ont dépassé les 9 millions, contre 1,344 million d’actions attribuées. Le nombre de souscripteurs s’est élevé à 3.099. Par catégorie d’investisseurs, les institutionnels ont souscrit près de 2,93 MMDH (taux de satisfaction de 16,12%), les personnes physiques ont apporté 1,6 MMDH (taux de satisfaction de 13,39%) et les personnes morales 264 MDH (10,66% satisfaits).

S.mokhtari : Journaliste stagiaire