L'IPO d'AFMA a été décidée le 8 août dernier. Le 2 octobre, le Conseil d'adminsitration a approuvé la cession d'une participation de 20% du Capital à la CIMR et à FIPAR-Holding. Des opérations qui vont passer sur le marché de bloc lorsque l'action sera listée sur le marché actions au cours de 650 DH contre 720 DH par le public. Cette décote est expliquée par un pacte d'actionnaires qui oblige les deux institutionnels à rester dans le tour de table pendant au moins 3 ans.

Une petite entreprise

La société AFMA a été constituée en 1953 et son capital social est de 10 MDH en valeur comptable. La valeur des capitaux propres est de 61 MDH. AFMA est un courtier d'assurance dont TENOR FINANCES est l'actionnaire majoritaire. Globalement, l'entreprise appartient au groupe multi-métiers Tenor Group. Une seule entreprise lui est comparable à la Bourse de Casablanca. Il s'agit de Agma Lahlou-Tazi.

Pourquoi Une IPO ?

L'objectif premier de cette opération est de « donner les moyens financiers à Ténor Group, pour réinvestir dans le développement d’autres activités du Groupe ». En d'autres, termes, Tenor Group souhaite s’alléger dans cette activité. Une conférence de presse sera organisée demain, le 17 novembre, à la Bourse de Casablanca et nous ne manquerons pas de poser la question au Management.

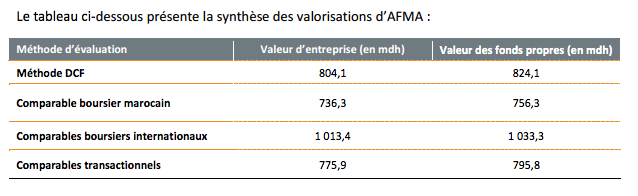

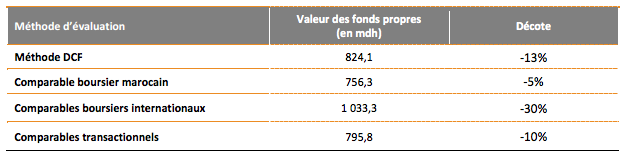

Valorisation

Fixation du prix :

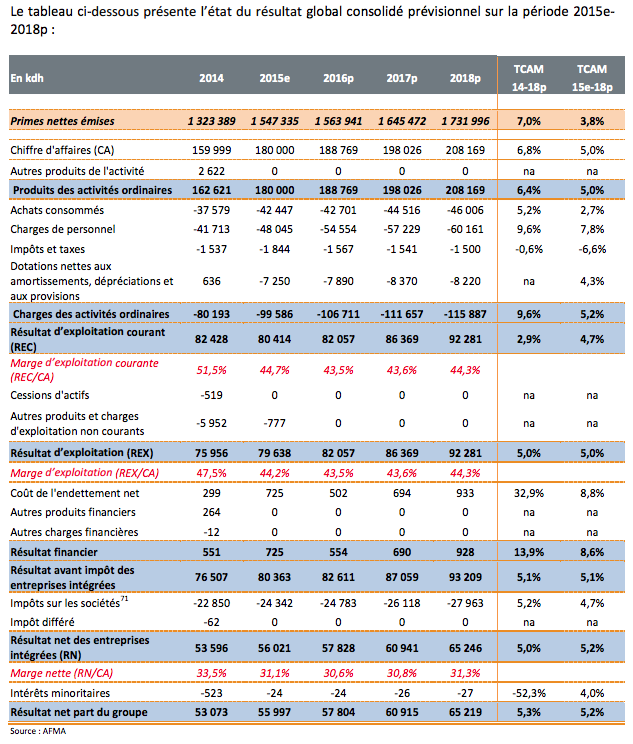

Business plan

Le Business plan de la société prévoit un TCAM du chiffre d'affaires de 3,8% entre 2015 et 2018 et de 5,2% pour le RNPG sur la même période.

Un risque fiscal de 880.000 DH

Il est à noter que la déclaration d’inscription à la taxe professionnelle du 2ème site d’AFMA SA, sis à Casablanca, 8 rue Mikhail Nouaima, n’a pas été déposée auprès de l’administration fiscale. En cas de rappel au titre de la taxe professionnelle, le risque est estimé à 888 720 dirhams au titre des années 2012, 2013, 2014 et 2015.

Dividendes

L'entreprise promet de un taux de distribution de 80%.