Faibles engagements des opérateurs, journées sans direction claire et volatilité ne dépassant pas 1,85%... Voilà à quoi ressemblaient les séances cette semaine à la Bourse de Casablanca où le marché manquait d'inspiration.

Les opérateurs espéraient pouvoir profiter des quelques publications tombées cette semaine. Mais ces dernières n’ont pas provoqué l’ombre d’une réaction sur l'indice. Celui-ci a terminé sa course hebdomadaire en retrait de 0,36% à 13.167 points. Pour l’heure, les investisseurs temporisent, et tant que la saison des publications n’est pas clôturée, le flou persistera. Ce n’est qu’après cette phase que le marché devrait réellement s'engager dans une dynamique surtout que le secteur immobilier qui pèse psychologiquement, n'informera qu'à la fin de la saison.

Le flux d'échanges s'est pour sa part amélioré cette semaine. On compte plus de 868 MDH échangés sur le marché central.

RDS et IB Maroc payent encore les pots cassés

Coté valeurs, IB Maroc et RDS subissent toujours une pression vendeuse et creusent leurs pertes. Sur la semaine, l’immobilière a abandonné 6% et 25% depuis le début d’année et ce, malgré deux sessions de rebond. IB Maroc affiche une baisse de 14% hebdomadaire et 26% en YTD.

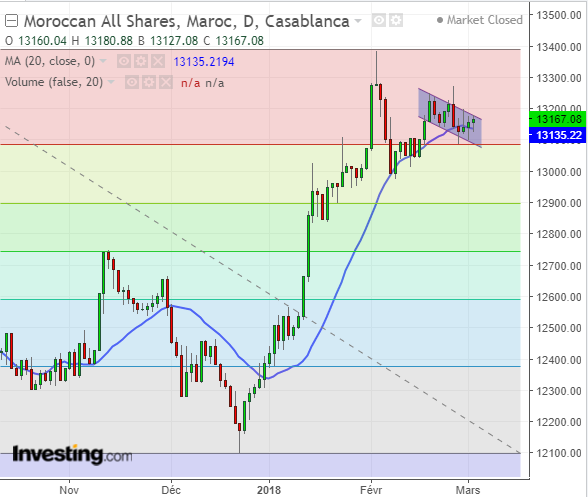

Très peu de changement à noter sur le plan purement technique. L’indice a dégradé sa configuration en début de semaine passant sous son support dynamique (MM20 j) avant de rectifier le tir lors des deux dernières séances.

À très court terme, le cadre général reste celui d’oscillations de consolidation dans un canal descendant (représenté en bleu). Il est également possible d'identifier un triangle symétrique sur un horizon un peu plus long. Mais dans les deux cas, les conclusions sont les mêmes : Les investisseurs s'observent.

Dans l'immédiat, les supports les plus proches se situent à 12.960/50 points puis à 12.750 points. La zone de résistance à travailler se trouve à 13.400 points.

À moyen termes, la tendance de fonds n’est pas attaquée et reste haussière au-dessus de 12.750 points.

Lire aussi : Indice Masi : Gardez des repères en tête grâce aux vagues d'Elliott

L'éléphant Trump de retour sur des marchés déjà nerveux

Annoncée comme délicate pour des marchés devenus hypersensibles à toute surprise concernant l'inflation et les taux d'intérêt, la semaine semblait encore jeudi devoir s'achever sans incident majeur. C'était compter sans Donald Trump, qui a choisi de réveiller le spectre de la guerre commerciale en annonçant vouloir taxer les importations d'acier et d'aluminium aux Etats-Unis.

Sans même attendre la réplique des partenaires asiatiques et européens de Washington, les investisseurs ont tiré la sonnette d'alarme: Wall Street a fini la séance en baisse de plus de 1% et se dirigeait vers un bilan hebdomadaire négatif après deux semaines de rebond.

Même bilan à Tokyo, qui perd 3,25% sur la semaine, et en Europe, où le Stoxx 600 s'achemine vers un recul de plus de 3% sur la semaine.

Même s'il est encore trop tôt pour affirmer que la guerre commerciale aura lieu, la menace est tangible. Avec plusieurs conséquences possibles, explique Oxford Economics: certains pays, comme la Chine, pourraient opter pour des mesures de rétorsion ciblées mais au-delà, "d'autres économies, craignant un afflux d'importations d'acier et d'aluminium sur leur marché pourraient aussi décider de dresser des barrières commerciales, alimentant une montée globale du protectionnisme".

Et cette escalade pourrait coûter cher à la croissance mondiale: selon Oxford Economics, dans un scénario conjuguant une sortie des Etats-Unis de l'Alena avec des droits de 25% sur les importations chinoises et de 10% sur celles venant de Corée du Sud et de Taiwan, la croissance mondiale serait ramenée de 3,2% cette année à 2,5% l'an prochain, un ralentissement qui frapperait en premier lieu les Etats-Unis.

PAS DE CHANGEMENT EN VUE POUR LA BCE DANS L'IMMÉDIAT

Le risque commercial pourrait donc bien venir compliquer un peu plus l'équation déjà délicate des politiques monétaires aux Etats-Unis et dans la zone euro.

Jerome Powell ne s'y attendait sans doute pas mardi et jeudi lors de ses auditions au Congrès, lorsqu'il a mis en avant le dynamisme de l'économie américaine, un discours qui a relancé les spéculations sur la probabilité de quatre hausses de taux cette année, contre trois attendues jusqu'alors.

Le "livre beige" que la Fed publiera mercredi devrait confirmer le diagnostic du nouveau président de l'institution, deux jours avant le rapport mensuel sur l'emploi. Mais la réunion du Federal Open Market Committee (FOMC), les 20 et 21 mars, pourra difficilement s'abstenir de prendre en compte les tensions commerciales et leurs implications économiques si elles se confirment d'ici là.

Le constat est le même pour la Banque centrale européenne (BCE) mais à plus brève échéance puisque le Conseil des gouverneurs de la Banque centrale européenne (BCE) se réunit dès jeudi prochain.

Il est peu probable qu'il décide dès maintenant d'un changement d'orientation de la politique monétaire mais les discussions devraient porter sur la modification de la communication de la BCE, prélude à la normalisation, ont expliqué plusieurs sources à Reuters.