L'industrie des OPCVM a perdu 100 Mds de dirhams de valorisation en 2022 dont les trois tiers à cause des flux sortants. Seuls les OPCVM monétaires et contractuels ont pu tirer leur épingle du jeu. Mais à dézoomer un peu, certains fonds affichent des performances intéressantes depuis la crise sanitaire.

En 2022, l’industrie des OPCVM a été impactée par la baisse du marché boursier et par les tensions haussières entretenues sur le marché obligataire. Elle a également subi une décollecte au niveau de plusieurs catégories de fonds avec des indices de performance en net recul par rapport à l’année d’avant. Toutefois, depuis 3 ans, malgré la succession des crises, certains fonds se sont écartés positivement de leurs benchmarks pour aller chercher un surplus de performance par rapport au marché, de l’alpha.

Voici donc le classement des 5 meilleurs fonds, toutes catégories confondues, basé sur leurs performances annualisées au cours des 3 dernières années, selon le tableau de performance de l’ASFIM arrêté à fin 2022. Attention cependant à bien prendre en compte le fait que les performances historiques de tout placement financier ne préjugent pas ses performances futures, sans exception.

RMA Expansion : (+29,34%)

• Classification : Actions

• Indice de référence : 100% MASI

• Stratégie d’investissement : Le fonds RMA Cap Expansion est en permanence investi à hauteur de 60% au moins de ses actifs, hors titres d’OPCVM «actions» et liquidités, en actions, certificats d’investissement et droits d’attribution ou de souscription, cotés à la Bourse de Casablanca ou sur tout marché réglementé en fonctionnement régulier et ouvert au public

• Objectifs de gestion : L'objectif du FCP est d’offrir à ses porteurs de parts un placement permettant de maximiser la plus-value du capital à long terme, par le biais d’une gestion dynamique et sélective de valeurs mobilières. Dans cette optique, le FCP investit son actif dans les valeurs Small Caps tout en respectant la réglementation en vigueur. Par ailleurs, le fonds peut consacrer au maximum10% de son actif net à des opérations en devises à l'étranger, dans les limites, règles et conditions de la réglementation en vigueur.

FCP Attijari Gold (+25,94%)

• Classification : Contractuel

• Indice de référence : L’indice de référence est le cours London Gold Fixing exprimé en USD pour une once d’or, tel que publié par The London Gold Market Fixing Limited à 15H00 heure de Londres sur Bloomberg sur la page GOLDLNPM : IND.

• Objectifs de gestion : L’objectif de gestion du FCP est de reproduire l’évolution de l’or en dirham, en minimisant au maximum l’écart de suivi entre les performances du FCP et celles de l’or.

• Stratégie d'investissement : Le FCP Attijari Gold détient un portefeuille de valeurs mobilières «bons de Trésor, obligations, certificats de dépôt, bons de sociétés de financement, billets de trésorerie, opérations de pension, liquidités et OPCVM», dans la limite de la réglementation en vigueur, et ce pour un montant représentant au minimum 90% de son actif.

La mise en place de l'indexation sur l'or est atteinte à travers une réplication synthétique : Le FCP Attijari Gold met en place un SWAP au terme duquel il échange un taux fixe contre la performance de l’indice suivi. (Conformément au Term Sheet qui sera annexé à la note d’information dudit FCP, qui stipule que la valeur du SWAP ne dépasse pas 10% de l’actif).

Attijariwafa bank garantit à chacun des porteurs de parts du FCP Attijari Gold, qu’entre la date de souscription audit FCP et la date de rachat (durée de la garantie pour chaque souscripteur), la performance du FCP Attijari Gold sera égale au minimum à la performance de l’or - (moins) 1% l’an (voir formule de garantie).

Si la performance de l'or - (moins) celle du FCP Attijari Gold est supérieure à 1% (annualisé), dans ce cas, l'établissement garant (Attijariwafa bank) verse au porteur de parts, sur son compte personnel, le différentiel dans un délai de 3 mois, et ce conformément à l'engagement de garantie.

Maroc Opportunité (+20,31%)

• Classification : Diversifié.

• Indice de référence : 50% Indice MBI Global et 50% Indice MASI Flottant.

• Objectifs de gestion : Le fonds Maroc Opportunité a pour objectif d’assurer un rendement optimal à moyen et long terme à travers des investissements en produits de taux et une diversification en actions.

• Stratégie d'investissement : L’OPCVM est investi au maximum à hauteur de 60% sans les atteindre, de ses actifs, hors liquidités, en actions, certificats d’investissements et droits d’attribution ou de souscription cotés à la Bourse des valeurs de Casablanca ou sur tout marché réglementé en fonctionnement régulier et ouvert au public, parts d’organismes de placement en capital risque, parts de fonds commun de titrisation et à aucun moment ne peut atteindre 90% de ses actifs, hors liquidités et créances représentatives des opérations de pension qu'il effectue en tant que cessionnaire, en titres de créances.

Par ailleurs, le fonds peut consacrer au maximum 10% de son actif à des opérations de placement portant sur des actifs libellés en devises à l’étranger dans le respect des conditions règlementaires en vigueur. L’objectif du FCP est d’optimiser pour ses souscripteurs le couple risque-rendement, à travers des investissements en produits de taux et une diversification en actions.

Al Ijtima Protection (+15,26%)

• Classification : «obligations moyen et long terme». Pour cela, la sensibilité du portefeuille peut varier dans une fourchette allant de 1,1 (exclu) à 7 (inclus) selon les conditions du marché.

• Indice de référence : L’indice de référence est le MBI Global (publié par BMCE Capital).

• Objectifs de gestion : L’objectif du FCP est d’offrir aux souscripteurs un outil de placement qui autorise une perspective de rentabilité comparable à celle du marché des taux d’intérêts à moyen et long terme.

• Stratégie d'investissement : Le FCP sera investi en permanence à hauteur de 90% au moins de ses actifs, hors titres d’OPCVM «obligations moyen et long terme», créances représentatives des opérations de pension qu’il effectue en tant que cessionnaire et liquidités, en titres de créances. Le FCP pourrait également investir une partie de ses actifs en actions, certificats d’investissement et droits d’attribution ou de souscription, parts ou actions d’OPCVM, d’organismes de placement en capital risque (OPCR) et de fonds de placement collectifs en titrisation (FCPT) tout en respectant la réglementation en vigueur. Toutefois, et chaque fois que les intérêts des porteurs de parts l’exigent, le FCP peut intervenir sur le marché monétaire conformément à la réglementation en vigueur.

• Souscripteurs concernés : CNSS sans exclure les autres personnes morales ou personnes physiques.

RMA Corporate Bond (+13,84%)

• Classification : Obligations court terme.

• Indice de référence : 100 % MBI CT

• Objectif de gestion : L’objectif est d’offrir aux souscripteurs un outil de placement qui permet une espérance de rentabilité et un profil de risque comparables à ceux du marché des taux d’intérêt court terme en profitant du spread additionnel de la dette privée.

• Stratégie d’investissement : Le FCP investit son actif à hauteur de 90% au moins de ses actifs, hors titres d’OPCVM «obligations court terme», créances représentatives des opérations de pension qu’il effectue en tant que cessionnaire et liquidités, en titres de créances. 60% de l’actif susvisé sera investi en dette privée. RMA Corporate Bond est investi exclusivement en produits de taux et dépôts à terme permettant de générer une performance positive cible du portefeuille en investissant dans : bons de Trésor, obligations privées et titres de créances négociables; opérations de pension; dépôts à terme; OPCVM monétaire. La sensibilité du FCP est comprise entre 0.5 et 1.1.

Le fonds peut également investir 10% de son actif net dans des opérations ou produits financiers en devises à l’étranger, et ceci dans les limites et conditions fixées par la réglementation en vigueur.

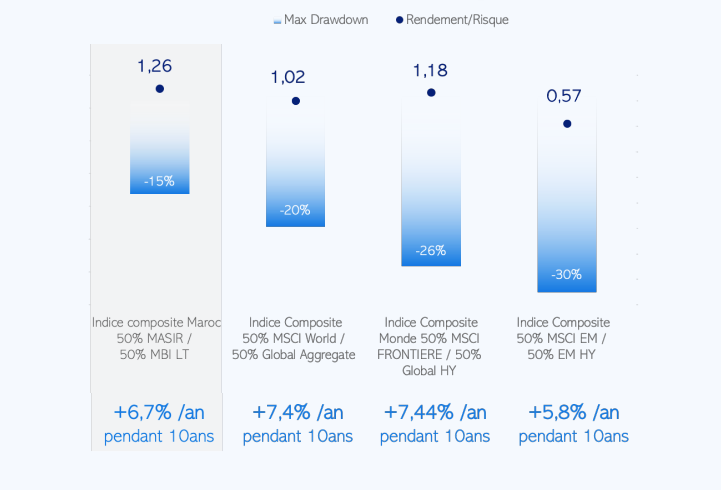

Enfin, notons que sur les 10 dernières années, le marché marocain des OPCVM a servi un rendement de 6,7% par an avec un risque limité, selon l’ASFIM. En effet, en termes de rapport risque/rendement, l’indice composite marocain diversifié surperforme tous ses comparables internationaux. Aussi, les OPCVM sont un véhicule de placement qui bénéficie d’une liquidité croissante, avec notamment un ratio «souscriptions-rachats/ encours sous gestion» qui avoisine les 380%.

N:B :

-Classement hors éventuels impacts des droits acquis aux fonds

-Sauf erreur ou omission de notre part.

Une remarque ou une erreur sur cet article ? contacter Yousef Seddik : +212 675-533365