Le marché des OPCVM au Maroc continue d’être dominé par les entreprises financières, mais une lecture attentive des dernières données révèle une évolution intéressante des tendances d’investissement. Détails.

Avec un encours record de 625 milliards de dirhams à fin juillet 2024, le marché marocain de la gestion d'actifs ne cesse de gagner en maturité. Derrière cette croissance, on découvre des investisseurs aux profils variés et des portefeuilles soigneusement structurés. Des compagnies d'assurances aux caisses de retraite, en passant par les entreprises non financières chaque acteur joue un rôle clé dans l’évolution du secteur, avec des stratégies d’investissement bien définies.

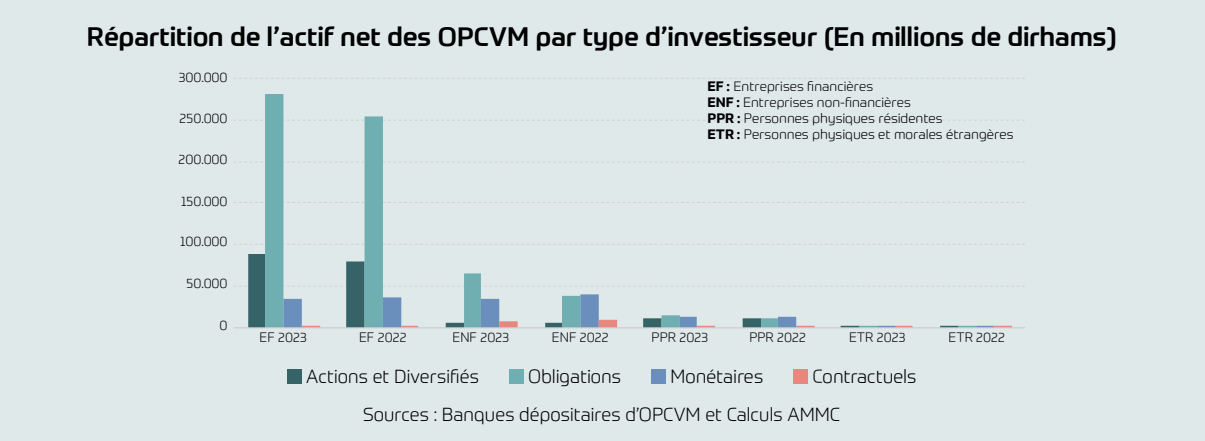

En effet, en dépit d’une légère baisse de leur part, les compagnies d’assurances, caisses de retraite, banques et entreprises non financières restent les acteurs majeurs de cet univers d’investissement, chacun avec des stratégies bien distinctes. En 2023, les entreprises financières représentaient encore 72,4% de l’actif net global des OPCVM, en baisse par rapport aux 73,9% de 2022 et aux 76,9% de 2021. Cette baisse, bien que modérée, montre une diversification progressive du profil des investisseurs dans ce secteur.

Assurances et caisses de retraite : une vision long terme

Sans surprise, les compagnies d’assurances et les caisses de retraite sont les plus grands investisseurs dans les OPCVM. Avec un encours colossal de 239,1 milliards de dirhams, ces institutions détiennent 42,7% de l’actif net global. Leur stratégie s’articule principalement autour des OPCVM obligataires, avec 159,8 milliards de dirhams investis dans ce type de produit, soit 66,8% de leur portefeuille. La sous-catégorie «OMLT» (Obligations moyen et long terme) capte, à elle seule, 64,5% des montants investis. Cette préférence pour des produits à rendement stable et prévisible reflète le besoin de ces institutions de sécuriser leurs placements sur le long terme, en cohérence avec leurs engagements vis-à-vis de leurs assurés et bénéficiaires.

Les banques : une orientation stable vers l’OMLT

Les banques, bien que jouant un rôle «secondaire», conservent une place de choix dans la gestion des OPCVM avec un encours global de 83,6 milliards de dirhams, soit 14,9% de l’actif net global. Leur exposition aux fonds obligataires, en particulier à la catégorie OMLT, reste également significative. En 2023, 67,4% des encours détenus par les banques étaient investis dans ces produits, une légère baisse par rapport aux 69,2% de l’année précédente. Cette stabilité témoigne de la prudence des banques dans leur gestion des risques et leur recherche de placements sûrs.

Les entreprises non financières : un intérêt croissant pour les fonds monétaires et obligataires

La surprise vient du côté des entreprises non financières, qui ont vu leur part grimper de manière notable. En effet, leur part dans les encours gérés par les OPCVM est passée de 18,6% en 2022 à 20,1% en 2023, avec un montant investi atteignant 112,8 milliards de dirhams, contre 93,1 milliards un an plus tôt. Cet engouement s’explique principalement par l’intérêt de ces entreprises pour les fonds monétaires et obligataires, des véhicules d’investissement adaptés à leurs besoins de gestion de trésorerie à court terme. En période de volatilité des marchés, les entreprises non financières semblent privilégier des placements à faible risque, destinés à optimiser leur liquidité tout en minimisant les risques de perte en capital.

Ces tendances d’investissement montrent que si les entreprises financières conservent une position dominante, d’autres acteurs, comme les entreprises non financières, jouent désormais un rôle de plus en plus important dans le secteur des OPCVM. La prudence reste de mise, mais une certaine diversification des stratégies d’investissement commence à apparaître, ce qui pourrait ouvrir de nouvelles perspectives pour ce marché en pleine expansion.

Par ailleurs, l’analyse détaillée du régulateur des interconnexions financières révèle un enjeu majeur: l’exposition croissante des secteurs bancaires et des assurances à celui de la gestion d’actifs. En effet, à fin 2023, ces institutions détenaient 72,4% de l’actif global des OPCVM, dont près de 27,8% était investi dans la dette privée. Or, 56,5% de cette dette privée est émise par des institutions financières elles-mêmes, créant ainsi un lien étroit et potentiellement risqué entre ces acteurs. Cette interconnexion est également amplifiée par les opérations sur les marchés des repos et des prêts de titres entre OPCVM et institutions financières, et peut favoriser la propagation des risques en cas de crise financière..