Top management, BMCE BOA.

La note d'informations publiée par BMCE BOA à l'occasion de sa dernière émission obligataire attire notre attention sur 4 points : La banque encourt un risque fiscal, deux filiales de BOA présentent des risques plus élevés que la norme du groupe, la répartition des engagements par classe de risque est plutôt seine au niveau du groupe et une information sur le prix de l'action de la Bourse de Casablanca lors sa démutualisation. Par ailleurs, cette note d'information permet d'en savoir plus sur la notation extra-financière du groupe par l'Agence Vigeo Eiris.

Risque fiscal

Le document nous apprend BMCE Bank a reçu le 19 mai 2016 un avis de vérification fiscale de l’Impôt sur les Sociétés (IS) (thématique), l’Impôt sur le Revenu (IR) et la Contribution Sociale de Solidarité au titre des exercices 2012 à 2015. Au 30 juin 2016, la procédure de contrôle fiscale était à son début et aucune notification fiscale n’a été reçue à cette date.

Sinistralité élevée dans 2 pays/ Mais aucun impact systémique

Par rapport aux normes Groupe, certaines BOA présentent des taux de sinistralité élevés, cependant, ces taux restent inférieurs aux taux du secteur dans les pays d’implantation selon BMCE, sauf pour le Ghana et le Kenya.

"En effet, le Kenya a connu une forte augmentation des créances en souffrance, principalement en raison de la conjoncture locale et de la dégradation de certaines contreparties au niveau de la place bancaire. Par contre, l’impact de la montée des risques en Ouganda est non significative compte tenue de la taille de la filiale", explique la banque. En local, le taux de sinistralité de BOA Ouganda reste inférieur à celui du secteur. Par ailleurs, les portefeuilles des entités BOA sont majoritairement Corporate, et présentent ainsi des garanties solides, ce qui explique les taux de sinistralité inférieurs à ceux du secteur.

La Banque explique avoir entrepris un effort sensible d’assainissement de son portefeuille de créances clients, effort qu’elle maintient dans le cadre de sa politique de gestion du risque et en conformité avec les règles prudentielles édictées par Bank Al-Maghrib, ainsi que les pratiques saines de risques.

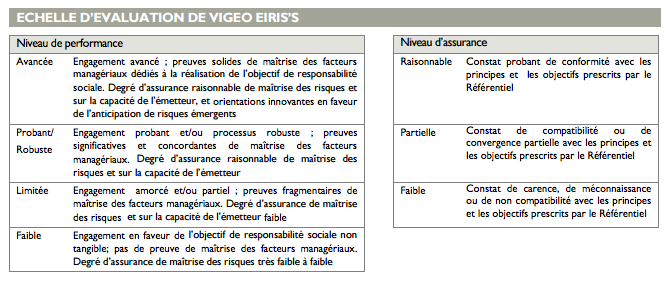

Notation Vigeo Eiris

Il faudra vous y faire, avec la tendance aux financements verts des grands groupes marocains, la notation extra-financière sera de plus en plus mise en avant. Celle de BMCE BOA, réalisée par le cabinet international Vigeo Eiris, montre que le cabinet formule une assurance de niveau "raisonnable" sur le caractère responsable de cette émission obligataire, alors que la performance en responsabilité sociale (ESG) de l’émetteur est "probante" avec des niveaux avancés par rapport à son univers de référence sectoriel et géographique. Le cadre mis en place par BMCE Bank pour son émission Green Bond est considéré comme "robuste". Le produit de l’émission sera rigoureusement fléché vers des projets énergétiques, contribuant à l'atténuation du changement climatique. Les projets éligibles seront sélectionnés sur des critères incluant la prise en compte explicite et mesurable des facteurs de risques de responsabilité sociale, environnemetnale et de gouvernance. Les engagements de l’émetteur en matière de reddition (reporting) sont "probants", incluant un dispositif qui couvre l'allocation des fonds, l'estimation des bénéfices environnementaux et en partie le management des risques ESG des projets.

Source : BMCE BOA

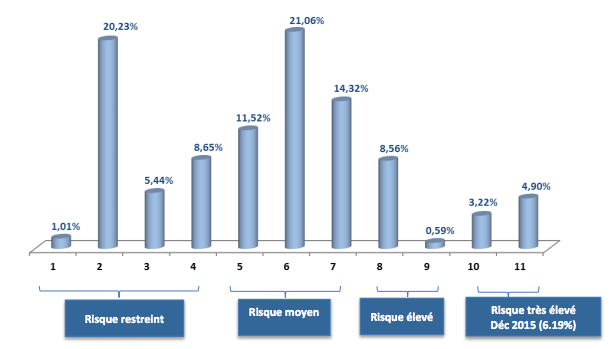

Une bonne qualité du portefeuille crédit

Cette qualité peut se résumer en un seul graphique. Il montre la répartition des engagements par classe de risque à fin juin 2016 :

Source : BMCE BOA

Démutualisation de la Bourse de Casablanca : Les banques ont acheté l'action à 100 DH (presque)

Le ministère des finances est resté discret sur la valorisation de la Bourse de Casablanca lors de sa démutualisation. A l'époque, nous rapportions sur Boursenews des divergences entre anciens et nouveaux actionnaires sur cette valorisation. Certains souhaitaient qu'elle se réalise sur la base des fonds propres alors que d'autres estimaient qu'elle devait être valorisée sur la base des flux futurs, avec dans ce cas une plus grande importance du business plan de la Bourse de Casablanca dans le pricing. Depuis, rien n'a filtré, la démutualisation, forcée à notre sens, s'est réalisée avec pour signal politique : Le gouvernement s'intéresse vraiment à l'essor et à l'importance du marché des capitaux. Mais de toutes les manières, l'histoire mettra au crédit de ce gouvernement cette réforme, ainsi que celle de l'AMMC et la privatisation de Marsa Maroc.

La note d'informations accompagnant la dernière émission obligataire de BMCE BOA contient un élément permettant d'en savoir plus sur l'opération de démutualisation qui a connu, rappelons-le, l'entrée de Casablanca Finance City, des banques commerciales et de la CDG dans le tour de table de la Bourse de Casablanca il y a quelques mois. On y lit que BMCE BOA a procédé à l'acquisition de 310.014 actions de la Bourse de Casablanca pour 31,4 MDH, soit un prix qui tourne autour de 101 DH par action. La valorisation choisie semble plus s'approcher de la valeur des fonds propres que celle des flux futurs. Pour avoir un ordre d'idée, le Résultat net part de groupe par action de la Bourse de Casablanca est de 63 DH en 2015. Le prix payé par BMCE BOA (et sans doute les autres banques) représente moins de 2 ans de RNPG.