Dans une étude poussée sur le secteur bancaire marocain, les analystes de Crédit du Maroc Capital décortiquent et passent en revue plusieurs indicateurs d'activité du secteur bancaire marocain. Evolution des ressources, des emplois, le taux de réemploi, le PNB ou encore la solvabilité et la rentabilité des banques marocaines sont analysés. Parmi ces indicateurs, celui de la productivité. Tour d'horizon

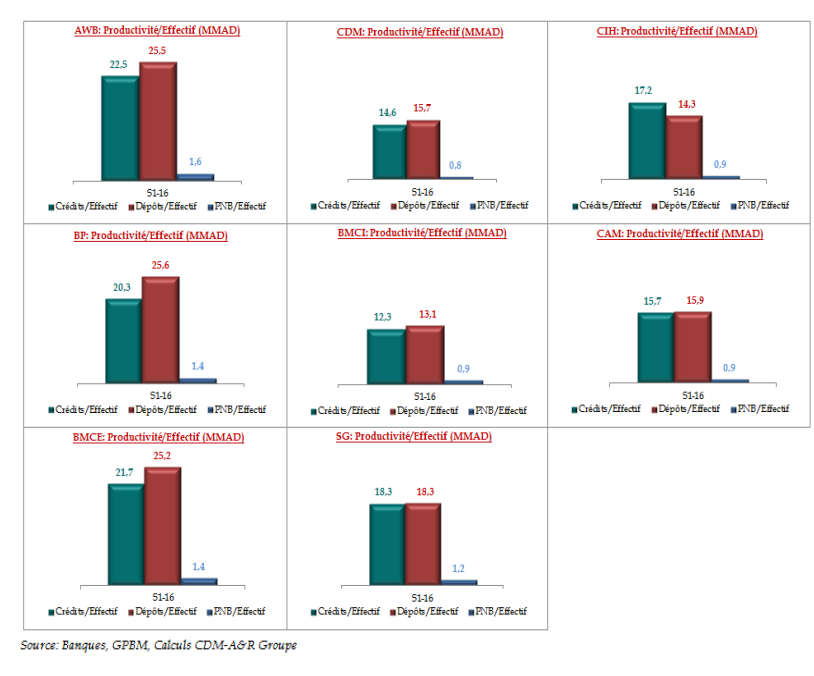

Pour calculer la productivité des effectifs, les analystes ont tout simplement rapporté des agrégats financiers comme les dépôts, les crédits et le PNB aux effectifs de 8 établissements. Les résultats montrent que s’agissant des crédits bancaires, Attijariwafa bank présente la productivité/Effectif la plus élevée. Ainsi, l'on peut dire de manière schématique, qu'un salarié de cette banque rapporte en moyenne 22,5 MDH (millions de dirhams) de crédits à son employeur au S1-16. En revanche, BMCI présente la productivité la plus basse du secteur avec 12,3 MDH, sur la même période.

Au niveau des dépôts, en utilisant le même mode de calcul, la Banque populaire enregistre la meilleure productivité de 25,6 MDH à fin juin 2016. Toutefois, BMCI est la moins productive avec 13,1 MDH.

Concernant le PNB/Effectif, Attijariwafa bank arrive encore une fois en tête avec 1,6 MDH au S1-16, alors que CDM affiche le niveau le plus bas de 0,8 MDH.

Le graphique ci-dessous présente les résultats pour les huit établissements considérés par CDMC.

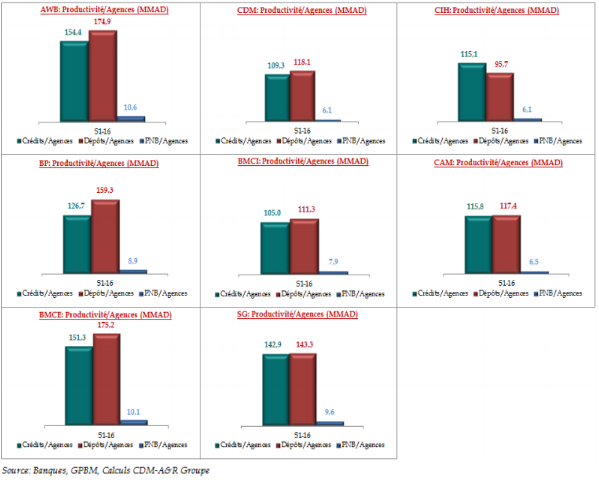

Lorsque l'on s'intéresse maintenant à la productivité par agences, l'on constate qu'au niveau des crédits bancaires, AWB présente la meilleure productivité qui se trouve améliorée à 154,4 MDH au S1-16. A contrario, BMCI est la moins productive avec un niveau de 105 MDH, sur la même période. Concernant les dépôts, BMCE affiche la productivité la plus élevée avec un montant de 175,2 MDH à fin juin 2016. En revanche, CIH dispose de la productivité la plus basse de 95,7 MDH. Du côté du PNB/Agences, AWB se situe en tête de liste avec u niveau de 10,6 MDH au S1-16, tandis que CIH et CDM se situent en queue de peloton avec un montant de 6,1 MDH.

Productivité par agences :

Dans cette étude, CDMC rappelle que le paysage bancaire marocain compte 19 banques et affiche un taux de bancarisation qui s’est renforcé, en 2015, de 4 pts à 68%. Dans ce contexte, les banques ont poursuivi leur politique de densification du réseau et d’inclusion

financière tant à l’échelle nationale que régionale. Parallèlement, le niveau de concentration s’est davantage renforcé en faveur des banques à capital privé majoritairement marocain. Les analystes répondent à une problématique dans cette étude : Comment se présente l’activité bancaire nationale au premier semestre 2016 ? Et comment les différentes banques de la place parviennent à renforcer leur positionnement dans un écosystème en perpétuelle mutation? Pour répondre à cela, CDMC dresse un diagnostic stratégique sur l’évolution

de l’activité bancaire au Maroc avant de décortiquer un panel représentatif des principales banques au Maroc, à savoir: Attijariwafa bank (AWB), Banque Populaire (BP), BMCE Bank of Africa (BMCE), Crédit du Maroc (CDM), Société Générale (SG), Banque Marocaine pour le

Commerce et l’Industrie (BMCI), CIH BANK (CIH) et Crédit Agricole Maroc (CAM). Ces dernières représentent, conjointement, 96,6% de l’ensemble des créances sur la clientèle à fin juin 2016 et 93,1% de la totalité des dépôts du secteur sur la même période.

Une dynamique dans les parts de marché

L'étude montre que AWB gagne le plus dans les crédits de trésorerie et perd le plus dans les crédits destinés la promotion immobilière.

• BP recule dans les crédits destinés la promotion immobilière et améliore sa part dans les crédits à l’habitat.

• BMCE hausse sa PDM dans les crédits de trésorerie et réduit son poids dans les crédits à l’équipement.

• CDM est la banque qui a réduit le plus son exposition en CDL. De plus, elle améliore sa part dans les crédits destinés à la promotion immobilière.

• BMCI réduit sa voilure dans l’ensemble des crédits hormis ceux destinés aux promoteurs immobiliers.

• SG voit sa PDM dans les crédits à l’équipement s’améliorer et réduit sa part dans les crédits promoteurs.

• CIH augmente sa contribution dans la promotion immobilière et rétrécit son exposition dans les crédits à l’habitat.

• CAM gagne plus dans la promotion immobilière et perd le plus dans les crédits de trésorerie.

Baisse généralisée des ratios de solvabilité

Un autre constat est relatif aux ratios de solvabilité des banques. Ainsi, à l’exception de BMCE, l’ensemble des banques cotées ont vu leur solvabilité (T1+T2) baisser entre décembre 2015 et juin 2016. Toutefois, CDM, BMCI et CIH présentent les ratios de solvabilité les plus confortables du panel étudié, "ce qui dénote de leurs niveaux élevés de capitalisation en comparaison avec AWB, BP et BMCE", expliquent les analystes de CDMC.

Enfin, en termes de rentabilité, SG et CDM parviennent à hausser le plus leurs rentabilités financières (ROE) sur une année glissante pour la porter à, respectivement, 11,9% et 5,2%. Toutefois, CAM et BMCI réduisent leurs ROE à 5,9% et 6,6%. SG et CDM améliorent le mieux la richesse générée par leurs Actifs (ROA) à, respectivement, 1,2% et 0,4%. Pour sa part, CAM est la seule banque qui a vu son ROA se réduire à 0,4%, sur une année glissante.

Rentabilité des banques :