A fin 2015, Attijariwafa bank domine le secteur, que ce soit en termes de total bilan, PNB ou de RNPG. Ses bénéfices font presque 55 fois ceux de Crédit du Maroc qui dégage le plus faible RNPG parmi les banques cotées. Classement réalisé avec F.N.H

Décélération de la croissance des crédits à l’économie (+2,3%), augmentation des créances en souffrance de 6,7% à 56,4 Mds de DH, portant leur taux à 7,21% (vs 6,9% à fin 2014), nette baisse des tensions sur la liquidité bancaire… C’est l’environnement au sein duquel ont évolué les banques marocaines en 2015. Les six banques cotées à la Bourse de Casablanca ont néanmoins pu dégager un produit net bancaire consolidé de 53,2 Mds de DH, en hausse de 0,9%. Pour sa part, la masse bénéficiaire a enregistré une progression de 5,1% à 10,1 Mds de DH. Reste que ces évolutions cachent de fortes disparités : elles n’ont pas toutes négocié cette conjoncture particulière de la même manière.

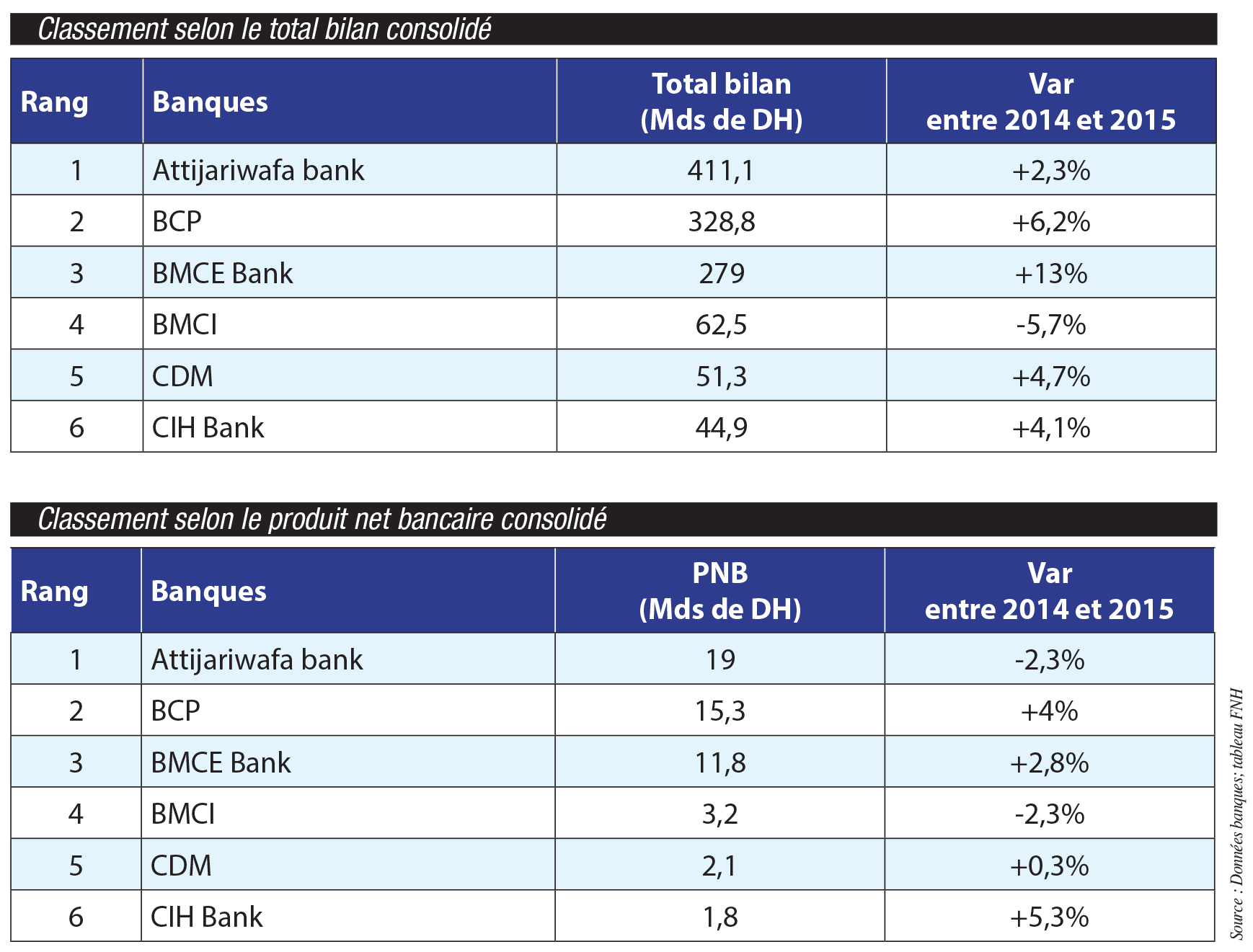

Classement selon le total bilan

Le classement selon le total bilan fait ressortir une nette prédominance du Groupe Attijariwafa bank. Le total bilan consolidé d’AWB s’établit ainsi à 411,1 Mds de DH, en hausse de 2,3%, pour des fonds propres consolidés qui affichent une hausse de 2% à 41,2 Mds de DH et une RoE et RoA qui se situent respectivement à 14,8 et 1,3%. Avec 328,8 Mds de DH (+6,2%), le Groupe Banque Centrale Populaire occupe la seconde position. Les fonds propres consolidés enregistrent, quant à eux, une progression de 11,9% à 38,9 Mds de DH, consolidant l’assise financière du Groupe. Il faut rappeler qu’en 2015 la BCP a initié une augmentation de capital de 1,7 Md de DH réservée au personnel.

La troisième marche du podium est occupée par le Groupe BMCE Bank qui affiche un total bilan consolidé de 279 Mds de DH, en évolution de 13%, soit la plus forte hausse enregistrée par les banques cotées. D’ailleurs, entre 2011 et 2015, la taille du bilan a connu un taux de croissance annuel moyen (TCAM) de 8%. Le Groupe a tout autant renforcé son assise financière, avec des capitaux propres part du groupe qui passent de 2014 à 2015 de 16 à 17 Mds de DH, soit une évolution de 6%. «La rentabilité est en amélioration significative, avec un RoE consolidé passant de 7,2% en 2011 à 12,8% en 2015, s’établissant au-delà du niveau cible de 12% fixé par le Plan Stratégique de Développement -PSD- et ressortant supérieur à la moyenne du secteur bancaire», explique le management de la banque.

Ainsi, le total bilan des trois premières banques de ce classement représente plus de 86% du total bilan de l’ensemble des 6 banques cotées. Et seule la BMCI, en quatrième position, a vu la taille de son bilan réduite : le total bilan consolidé s’établit à 62,5 Mds de DH, en retrait de 5,7% par rapport à 2014.

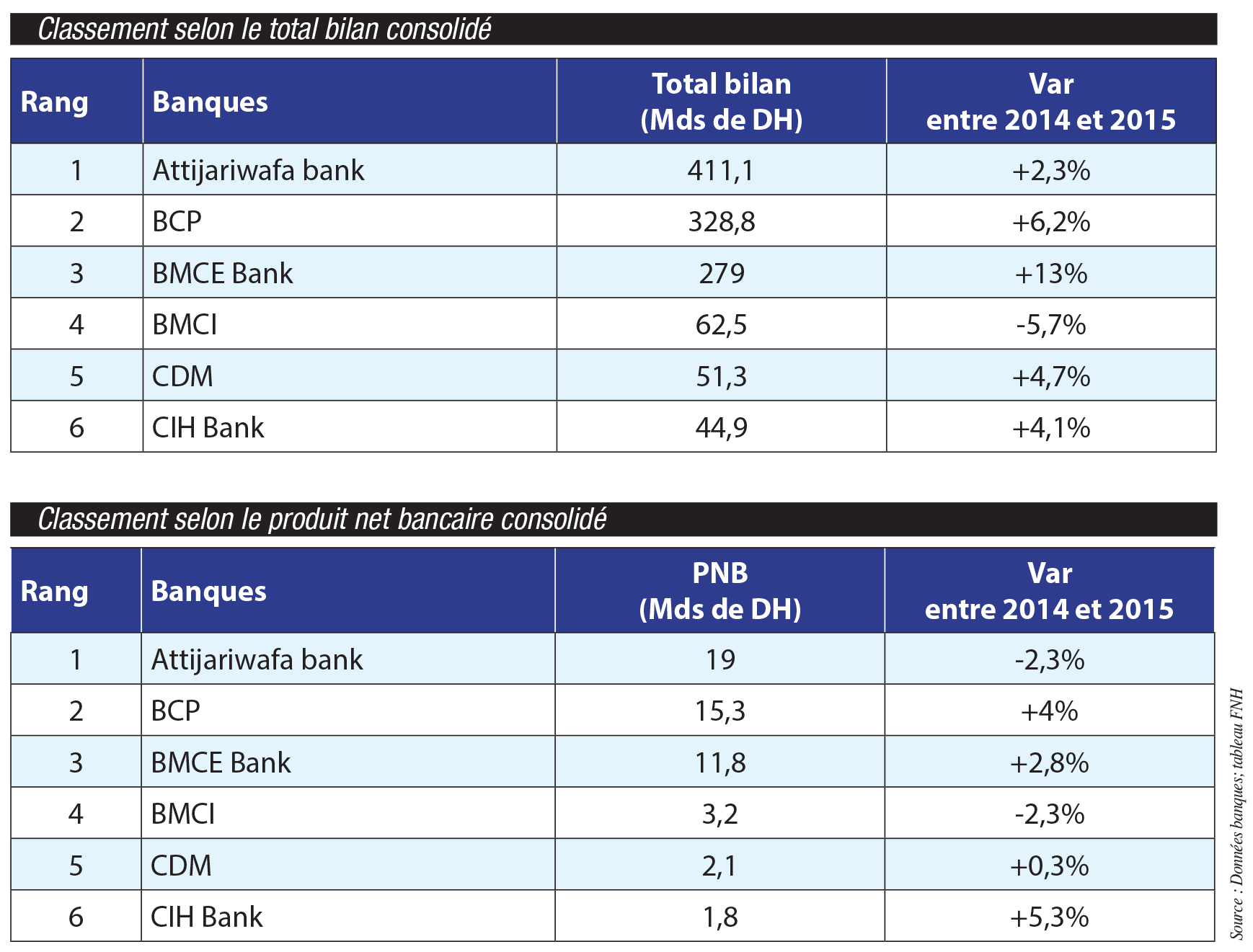

Classement selon le PNB consolidé

La même hiérarchie est respectée au niveau du classement selon le produit net bancaire consolidé. Avec un PNB de 19 Mds de DH, Attijariwafa bank trône en tête du classement. Reste que cet agrégat est en retrait de 2,3%, impacté par les revenus non-récurrents réalisés en 2014 par la Banque des marchés de capitaux, et ce malgré les hausses de la marge d’intérêts (+3,4%) et de la marge sur commissions (4,3%). D’ailleurs, toutes les banques de la place ont été impactées, à divers degrés, par la situation défavorable qui a prévalu en 2015 sur le marché des capitaux.

Au deuxième rang, on retrouve la BCP avec un PNB consolidé de 15,3 Mds de DH, en progression de 4%. «Pour la première fois dans l’histoire du Groupe, le produit net bancaire a dépassé les 15 Mds de DH», s’est notamment félicité le PDG du Groupe, Mohamed Benchaâboun, à l’occasion de la présentation des résultats annuels. Cette hausse s’explique par le bon comportement de la marge d’intérêts, qui gagne 4,8% (10,5 Mds de DH), et de la marge sur commissions (+1,9% à 1,95 Md de DH). De même, les filiales opérant en Afrique subsaharienne ont impacté positivement le PNB. Ainsi, la contribution dans la valeur ajoutée du Groupe de la filiale ABI a augmenté d’un exercice à l’autre, passant de 14,1 à 14,4%.

Le trio de tête est complété par BMCE Bank. Son PNB consolidé évolue de 2,8% à 11,8 Mds de DH, avec un TCAM de 10% entre 2011 et 2015.

CIH Bank, au sixième rang, signe cependant la meilleure performance parmi les bnques cotées : son PNB consolidé enregistre une progression de 5,3% à 1,8 Md de DH, porté par l’évolution de la marge nette d’intérêts de 4,2% et de la marge sur commissions de 8,2%. A signaler la variation positive (+47 MDH) de la contribution au PNB de la filiale Sofac.

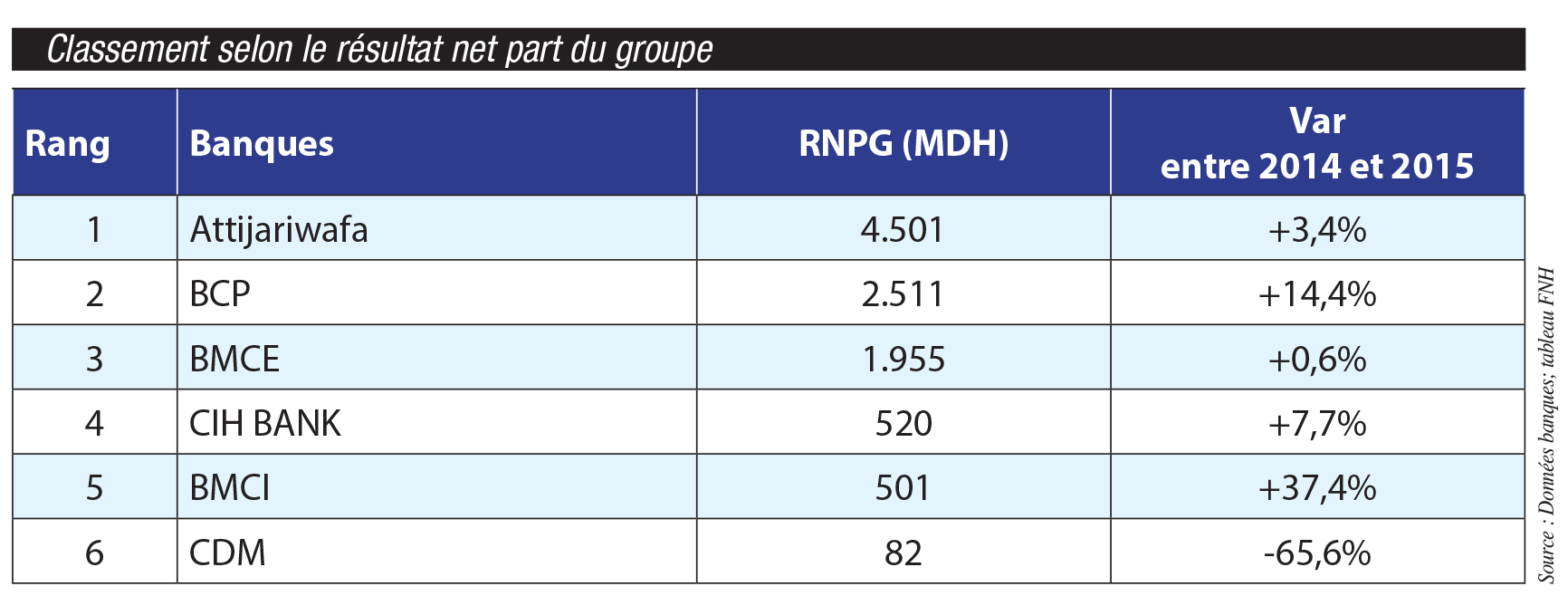

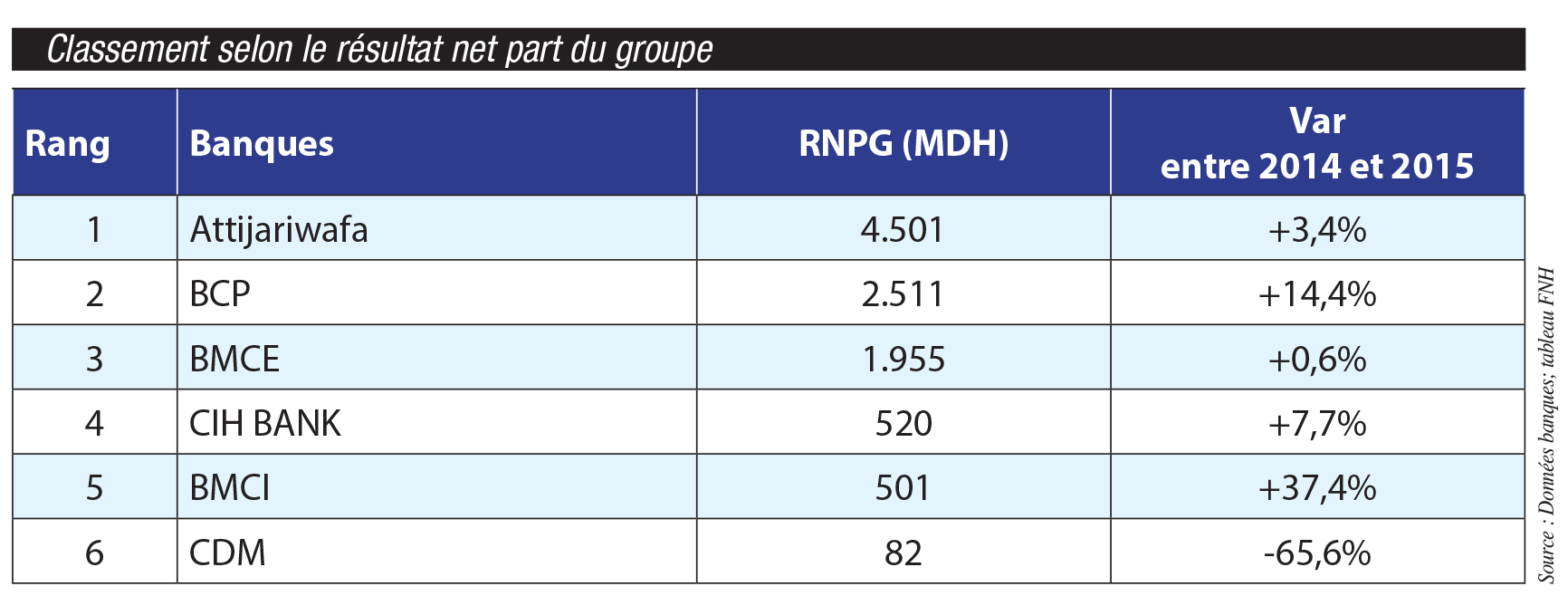

Classement selon le RNPG

Hormis le Crédit du Maroc, toutes les banques cotées ont réalisé des profits en hausse. CDM a ainsi vu son coût du risque augmenter de 28,1%, passant de 598 MDH en 2014 à 766 MDH en 2015. «Cette progression résulte à la fois d’un contexte économique toujours morose, mais également de la poursuite de la politique prudente et rigoureuse de couverture des risques par le Crédit du Maroc, conformément aux règles prudentielles», explique le management. Au final, les bénéfices de CDM fondent de plus de 65% à 82 MDH, impacté par le provisionnement de l’exercice et les impacts du contrôle fiscal couvrant la période 2011-2014. Elle clôture la marche, loin derrière la BMCI qui réalise une très bonne performance (la meilleure des banques cotées), avec un résultat net part du groupe qui enregistre une forte progression de 37,4% à 501 MDH. Cette dernière perd néanmoins sa quatrième place au profit de CIH Bank dont le RNPG s’établit à 520 MDH, soit +7,7%.

Dans le trio de tête, pas de changement. Attijariwafa bank caracole en tête du classement avec un RNPG de 4,5 Mds de DH, en augmentation de 3,4%, pour un coût du risque qui s’allège de pratiquement 27%.

Elle est suivie de la BCP qui signe la seconde meilleure performance (+14,4%) pour porter son RNPG à 2,5 Mds de DH, et ce en dépit de la politique prudente de provisionnement initiée par le groupe bancaire. Laquelle se traduit par un coût du risque en hausse de 7% à 3,2 Mds de DH, une provision collective de 2,3 Mds de DH (+27%) et la consolidation de la provision pour risques généraux dont le stock à fin décembre 2015 s’élève à 2,4 Mds de DH.

Enfin, avec un RNPG de 1,9 Md de DH (+0,6%), le Groupe BMCE ferme le podium, fort d’une baisse du coût du risque de 19% à 1,4 Md de DH.