La Banque des réglements internationaux ou BRI est « la banque centrale des banques centrales ». Elle abrite le comité Bâle.

D'abord où en est Bâle III au Maroc ? Bank Al-Maghrib a émis une circulaire qui est entrée en vigueur en avril 2013. Cette dernière prévoyait des mesures progressives, avec un premier jalon au 1er juillet 2015, date à laquelle le ratio de liquidité (LCR) à court terme des banques devait être au minimum de 60%; et un 2ème jalon au 1er juillet2019, date à laquelle ce ratio devra se situer à 100%, au terme d'un processus d'incrémentation annuelle de 10%.

En matière de capital, Bank Al-Maghrib a décidé en avril 2012 de rehausser le niveau minimum du Tier One à 9 % et celui du ratio de solvabilité à 12 %. Ces deux ratios sont applicables à partir de juin 2013 et ont nécessité, pour certaines banques, quelques mesures préalables leur permettant de faire face à ces nouvelles exigences, dans un contexte d'expansion de leur activité (augmentation de capital, émissions obligataires subordonnées, transformation des dividendes en actions, etc). Rappelons que l'objectif du LCR est de s'assurer que l'établissement est prêt à faire face à un choc subi de liquidité en mobilisant des actifs de haute qualité considérés comme liquides par le régulateur. Pour le calcul de ce ratio, le ratio Actifs liquides de haute qualité rapportés aux Sorties nettes de trésorerie, doit être supérieur ou égal à 100%.

"D'ici 2019, nous devrons, assister à une adaptation de la structure de refinancement des banques, à travers, par exemple, l'allongement des ressources des banques via les émissions obligataires, ainsi que la réduction de la récurrence des sorties nettes des ressources rémunérées (dépôts à terme et certificats de dépôt). Nous devrons également assister au développement du marché des obligations sécurisées (Covered Bonds), compte tenu de leur éligibilité aux règles de calcul", disait récemment un résponsable dans un cabinet d'audit de la place à nos confréres de Finances News. Des phénomènes qui se sont d'ailleurs accentués en 2015.

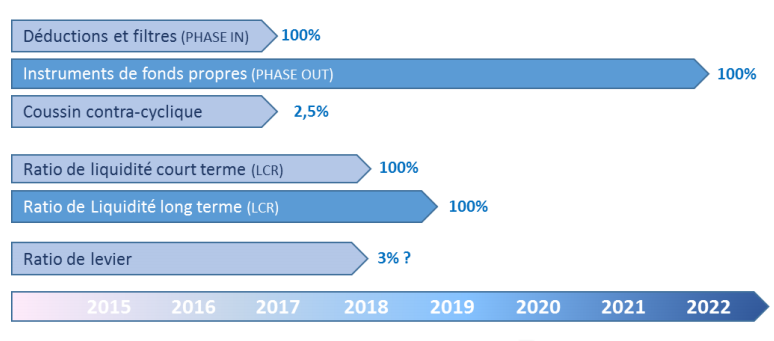

En Europe, le plus gros de la réforme est passé mais le calendrier reste chargé et de nombreux travaux sont encore à mener. Voici le calendrier d'application des normes Bâle III pour les pays de la zone Euro :

Mais le Comité Bâle anticipe et il a toujours démarré ses travaux de "renouvellement" parallèlement au calendrier de mise en oeuvre des normes. Il commence par tester auprès d'échantillons bancaires réduits, mais assez représentatifs, avant de corriger à plusieurs reprises et d'enfin accoucher de nouvelles normes. C'était d'ailleurs le cas pour les normes Bâle I et Bâle II. Bâle III, lui, doit être considéré comme une solution d'urgence. Une réaction et non une anticipation. Désormais, le processus devrait retrouver son chemin habituel : réflexion, tests, ajustements, adoption.

Actuellement, Bâle IV semble être en phase de tests restreints. Voici quelques indices qui poussent plusieurs observateurs à y croire. Restons tout de même prudents car rien n'est pour l'instant officiel...

La revue fondamentale du trading Book

Il s'agit d'une étude d'impact commandée par le Comité Bâle auprès de banques européennes sur l'évolution de certains indicateurs réglementaires utilisés actuellement. Généralement, ces études commandées par le Comité accouchent souvent de rééquilibrages à opérer sur les ratios réglementaires des banques, notamment en ce qui concerne le ratio de solvabilité. Attention, il ne s'agit pas de stress tests.

Le D307

Ce n'est pas le nom de code d'un Destroyer Américain mais celui d'un document consultatif où le comité Bâle suggère aux banques de se baser sur leurs modèles internes d'évaluation pour noter les risques. Il leur est même demandé d'observer l'existence ou pas d'écarts significatifs avec les notations réalisées par les agences externes. Si ces systèmes internes s'avèrent efficaces, les prochaines normes risquent de donner moins d'importance aux notations classiques externes. les agences de notation risquent d'y perdre de leur importance.

Vers un nouvel indicateur de solvabilité

Le TLAC (Total LossAbsorbing Capacity) (cet indicateur est public) devrait rentrer en vigueur en Europe en 2019. Considéré comme une évolution des normes Bâle III, il aura pour objectif d'améliorer la grille de lecture du ratio de solvabilité actuel.

Le principe est d'imposer aux 30 plus grandes banques mondiales de constituer un coussin de capital suffisamment large pour absorber les pertes en cas de défaillance. Ce coussin de fonds propres devra être compris entre 16% et 20% de leurs actifs pondérés en fonction du niveau de risque.

Les établissements financiers et les instances réglementaires sont en discussion pour définir les modalités techniques et organisationnelles de mise en œuvre de cette future réglementation.

Quoi qu'il en soit, Bâle III sera amené à évolué avant 2020. Reste le choix de l'appellation : Bâle IV ou Bâle III 2.0 ? l'avenir nous le dira.