A contre-courant des autres compagnies cotées, Atlanta est la seule à dégager une croissance bénéficiaire en 2018. Son résultat net croît de 14% alors que son résultat net part de groupe, qui inclut les filiales, est stable à cause de la baisse de la profitabilité des Eaux minérales d'Oulmès que la compagnie intègre dans ses comptes. En somme, la compagnie a survolé le sujet de la sinistralité qui entache la profitabilité globale du secteur, sans pour autant réduire son volume d'affaires.

Atlanta a poursuivi son offensive commerciale en 2018. Sur le segment le plus craint mais toujours bénéficiaire qu'est l'automobile, la compagnie affiche 10,4% de croissance. En revanche, le management a décidé de lever le pied sur les autres activités non-Vie, généralement déficitaires pour le secteur. Ces dernières n'augmentent que de 0,7% «conformément à la politique de souscription d'Atlanta», résume Hicham Tabine, en charge du pôle Finance de la compagnie, lors de la présentation des résultats tenue ce lundi, sous entendant que c'est voulu, que la compagnie a entretenu une stratégie de souscription sélective en 2018.

Globalement, la non-Vie affiche une croissance de 5,8% tandis que la Vie progresse de 12,9% grâce en grande partie à la bancassurance et au partenariat stratégique avec CIH Bank. Les primes globales enregistrent une hausse de 7,1%, contre une moyenne de 6,5% pour le marché, hissant la part de marché (PDM) de l'assureur à 5,9%. En intégrant la filiale Sanad, cette PDM culmine à 14%.

Une sinistralité maîtrisée

Il ne suffit pas de vendre plus dans la configuration actuelle du marché des assurances mais de veiller à ce que le portefeuille reste de bonne qualité. Défi que Atlanta a pu relever, en témoigne un ratio S/P qui n'augmente que faiblement sur le segment à risque, passant de 76,4% à 77,5%. Et si les sinistres ont été maîtrisés, c'est grâce à une série de mesures prises dès 2017 comme notamment une révision tarifaire des garanties annexes, une adaptation des primes automobiles et une gestion du réseau qui a été orientée sur des ouvertures plus élevées dans les régions les moins sinistrées. «Ceci ne nous empêche pas de rester très vigilants», tempère Fatima-Zahra Bensalah, administrateur-Directeur général délégué de la compagnie, qui insiste sur la nécessité de rester «en cohérence avec le dispositif mis en place par la FMSAR» et de rester «à l'écoute du marché» pour endiguer le phénomène. La compagnie adhère aux solutions de place largement médiatisées dernièrement pour contrer la sinistralité et la fraude. Même son de cloche pour Jalal Benchekroun, DG Délégué d'Atlanta, qui explique que la compagnie a pu éviter le piège de la sinistralité automobile du fait qu'elle «n'a jamais été à l'extrême du marché», précisant que la compagnie a toujours accordé une importance particulière à la notion de risque dans le pricing.

Atlanta a su maîtriser sa sinistralité tout comme ses frais de gestion qui n'augmentent que de 4,7% moitié moins rapide que les primes.

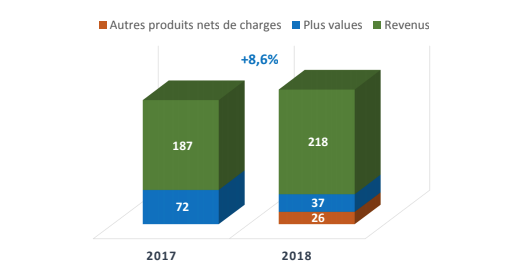

Sur le plan financier, la société a externalisé moins de plus-values pour générer son résultat financier. Ce dernier augmente de 8,6% à 280,6 MDH, grâce principalement aux revenus des placements. «Nous avons une exposition marquée sur les valeurs de rendement. Ceci explique cette performance», précise Hicham Tabine.

Le résultat financier profite des revenus des placements. Source : Atlanta.

Atlanta dégage au final un résultat net social en hausse de 14,5%, en ligne avec les attentes du management. Quant au RNPG, il ressort stable à 211 MDH à cause de la contreperformance financière des Eaux minérales d'Oulmès, qui entre dans le périmètre de la compagnie.

Le ratio de marge de solvabilité s'établit à 310% en intégrant les plus-values latentes et 230% hors plus-values.

Le Conseil d'administration a décidé de proposer à l'Assemblée générale ordinaire la distribution d'un dividende de 3 DH/action, en hausse par rapport à l'an dernier où il était de 2,8 DH/action.

Le défi majeur est de continuer à naviguer en eaux troubles et de capter de la croissance dans un secteur en bas de cycle. Exercice d'agilité que Atlanta réussi avec une quatrième année de croissance des primes plus rapides que la moyenne du marché.

A.H