* L’aplatissement de la courbe des taux fait craindre une récession

* Le positionnement sur le Vix envoie un signal de confiance

* La courbe 2-10 ans perturbée par le QE de la BCE

* La courbe T-bill 3 mois cash-18 mois plus pertinente - Fed

PARIS, 17 juillet (Reuters) - La courbe des taux américaine n'en finit pas de s'aplatir, alimentant les craintes d'un basculement de la première économie mondiale dans la récession à plus ou moins brève échéance, une perspective confortée par les tensions commerciales entre Washington et ses principaux partenaires.

Les positions spéculatives sur les contrats à terme sur le Vix, l'indice de la volatilité future du S&P 500, envoient toutefois un signal tout à fait différent.

En effet, "après une brève incursion en territoire positif en février, quand les surprises sur le front de l'inflation aux États-Unis ont créé des turbulences, les positions nettes sont redevenues négatives", rappelle William de Vijlder, chef économiste de BNP Paribas.

"Les investisseurs s'attendent à ce que l'inflation, la croissance et la politique monétaire – des causes potentielles de poussées de volatilité – évoluent conformément aux attentes", note-t-il.

L'aplatissement de la courbe des taux correspond à un tout autre scénario, selon lui. En dépit du cycle de resserrement monétaire, l'écart entre les taux à 10 ans et à 2 ans se réduit et alimente les craintes de récession. En effet, les récessions passées ont été précédées d'inversions de la courbe des taux.

L'écart entre les taux des Treasuries à 2 ans et à 10 ans est passé de 1,35% fin 2016 à moins de 26 points de base actuellement.

Pour les investisseurs, les taux d'intérêt à court terme ne pourront pas se maintenir éternellement à leur niveau actuel car la croissance finira par ralentir, d'où cet aplatissement, explique le chef économiste de BNP Paribas.

Il indique en outre que les ménages, anticipant un ralentissement, cherchent à protéger leurs revenus en s'arrimant aux taux d'intérêt à long terme, pensant que d'ici à ce que le ralentissement fasse parler de lui, les rendements auront déjà considérablement chuté.

Pour William de Vijlder, cette apparente contradiction peut s'expliquer par des horizons de temps différents, généralement court pour les prises de position sur le Vix et plus long pour les investisseurs obligataires.

"Ces deux types d'investisseurs peuvent voir leurs anticipations réalisées mais ils ne peuvent pas avoir tout le temps raison", prévient-il toutefois.

"Quand la balance penche en faveur du point de vue de l'investisseur obligataire sur l'économie, la situation peut se compliquer et causer une poussée de volatilité (..) qui pourrait par ricochet peser sur la confiance des investisseurs et sur celle des acteurs de l'économie réelle."

LA PROBABILITÉ D'UNE RÉCESSION EN 2019 N'EST QUE DE 15%

Pour les stratégistes de TS Lombard, le signal envoyé par la courbe des taux 2 ans-10 ans est toutefois trop pollué par les politiques d'assouplissement quantitatif des banques centrales pour être pertinent.

Ils soulignent en particulier que la politique d'assouplissement quantitatif de la BCE a eu pour conséquence de pousser les investisseurs à acheter d'autres dettes souveraines que celles des pays de la zone euro, en particulier des Treasuries contribuant à déprimer artificiellement les taux longs américains, en dépit de la normalisation progressive de la politique monétaire de la Fed.

"La dernière fois que la courbe des taux américaine s'est autant aplati, c'était juste avant la grande crise financière de 2008", commencent-ils par rappeler.

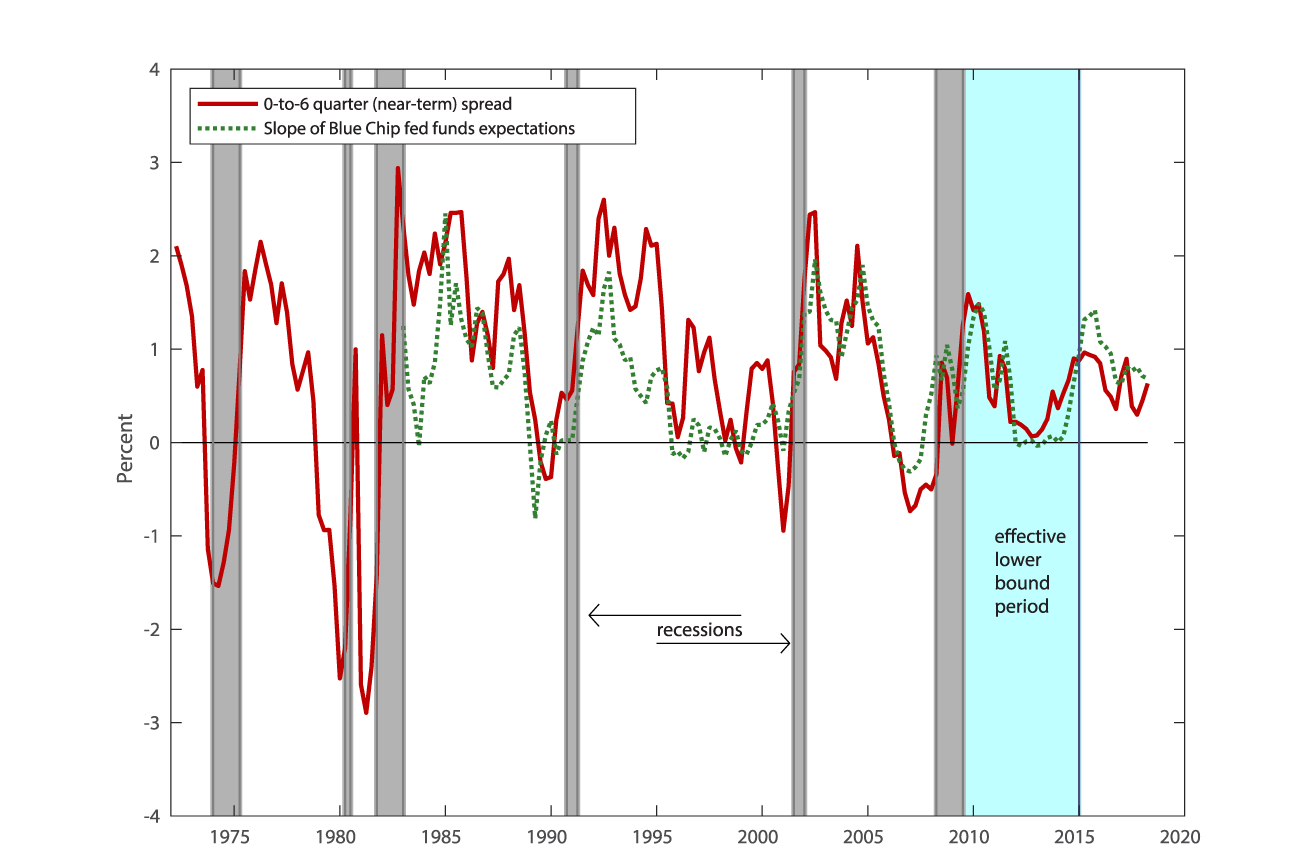

Ils attirent toutefois l'attention sur une récente note de recherche d'économistes de la Réserve fédérale montrant que les écarts de taux à 3 mois au comptant et à 18 mois offrent une meilleure indication des risques de récession que la courbe 2 ans-10 ans.

"L'écart entre les taux à 3 mois (cash et forward) reflète les anticipations de changement de la politique monétaire et s'inverse donc quand le marché anticipe une politique monétaire plus accommodante en réponse à la possibilité d'une récession, voire à une entrée en récession", expliquent les analystes de TS Lombard.

Ils ajoutent que l'écart sur les taux à 3 mois cash-18 mois n'est pas perturbé par l'impact des politiques d'assouplissement quantitatif (QE) sur la partie longue de la courbe et soulignent que les deux courbes de taux ont évolué en phase jusqu'à la mise en oeuvre des politiques de QE qui ont entraîné un changement de comportement de la courbe 2 ans-10 ans.

D'après les calculs des économistes de la Fed, l'écart sur les taux à trois mois actuels correspond à une probabilité de récession l'année prochaine de 15% seulement.

Alors que l'écart 2 ans-10 ans ne cesse de diminuer, celui entre les taux à 3 mois cash et à 18 mois augmente, signalant qu'une récession n'a rien d'imminent, relèvent les analystes de TS Lombard.

Ils prévoient aussi que la sortie progressive du QE par la Banque centrale européenne réduise les distortions sur la partie longue de la courbe des taux américaine et que l'écart des rendements 2 ans-10 ans sur les Treasuries reflète ainsi mieux la réalité de la situation économique américaine.

Source: Federal Reserve Bank of New York; Blue Chip Financial Forecasts; Federal Reserve Board staff estimates.