Les émissions mondiales d'obligations vertes et de prêts verts ont atteint un montant ajusté de 257,7 milliards USD en 2019, marquant ainsi un nouveau record. L'encours est en hausse de 51% par rapport à 2018.

Le volume a été principalement tiré par le marché européen, qui représente 45% des émissions mondiales. Les marchés de l'Asie-Pacifique et de l'Amérique du Nord ont suivi avec respectivement 25% et 23% de parts de marché, selon un rapport de Climate Bonds Initiative publié en février 2020.

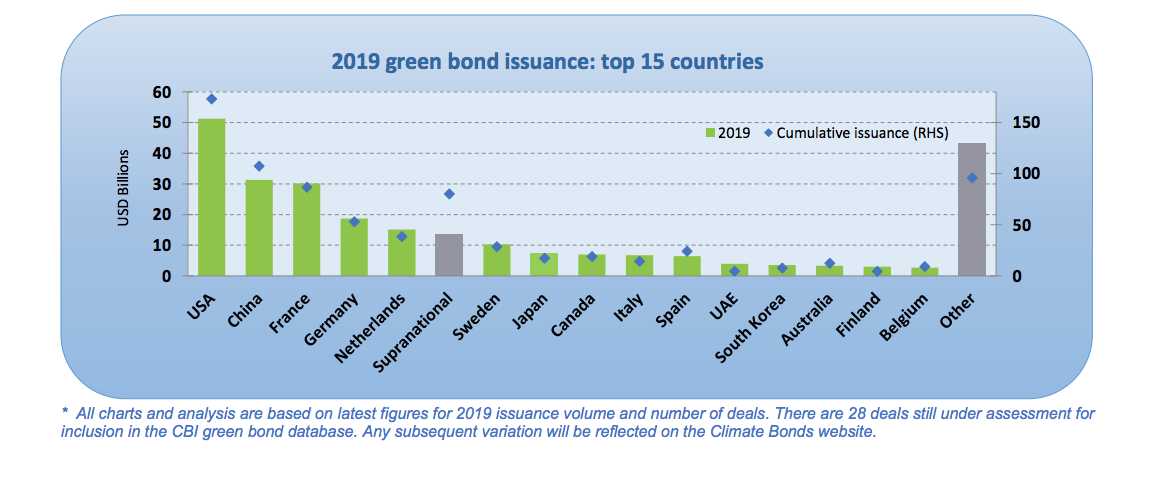

Par pays, les Etats-Unis, la Chine et la France continuent de dominer le marché.

Par émetteurs, Fannie Mae est restée le plus grand émetteur d'obligations vertes en 2019 avec une émission de 22,9 milliards USD (soit 9% du total). La KfW, la banque de développement publique allemande, a été le deuxième émetteur en importance en 2019. Elle a levé pour un total de 9 milliards USD d'obligations vertes sur le marché. Le produit sera utilisé pour financer ou cofinancer des projets d'énergie renouvelable et de construction écologique. L'Agence néerlandaise du Trésor public (DSTA) s'est classée au troisième rang des émetteurs en 2019 avec son premier emprunt souverain vert de 6,7 milliards USD.

Par émetteurs, Fannie Mae est restée le plus grand émetteur d'obligations vertes en 2019 avec une émission de 22,9 milliards USD (soit 9% du total). La KfW, la banque de développement publique allemande, a été le deuxième émetteur en importance en 2019. Elle a levé pour un total de 9 milliards USD d'obligations vertes sur le marché. Le produit sera utilisé pour financer ou cofinancer des projets d'énergie renouvelable et de construction écologique. L'Agence néerlandaise du Trésor public (DSTA) s'est classée au troisième rang des émetteurs en 2019 avec son premier emprunt souverain vert de 6,7 milliards USD.

L'Afrique a totalisé 898 millions USD d'émissions en 2019. Le marché africain était dominé par le prêt-projet de 8 milliards ZAR (567 millions USD) à la centrale solaire de Redstone en Afrique du Sud. Le reste étant composé d'émissions d'entreprises et du deuxième souverain vert du Nigéria.