En 1996, le Fonds d’équipement communal (FEC) a obtenu l’agrément de banque, cela lui a facilité l’exécution de sa mission d’accompagnement du développement local à travers un accès institutionnel aux ressources financières. Depuis, le FEC fait régulièrement appel aux marchés. Il faut dire qu’il dispose d’arguments pour convaincre.

Au lendemain de l’indépendance, les pouvoirs publics ont souhaité disposer d’instruments à même de les aider à mobiliser les ressources financières nécessaires au développement local. C’est ainsi que fut créé, en 1959, le FEC en tant qu’établissement public dont la gestion a été confiée à la Caisse de dépôt et de gestion (CDG) jusqu’en 1992. Depuis cette date, le FEC a traversé plusieurs étapes à l’aune des évolutions de l’économie marocaine et du secteur public. En 1996, le FEC a obtenu l’agrément de banque, ce qui a permis de consolider son rôle en matière de financement du secteur public local. Récemment, le Fonds a sollicité les marchés financiers pour une levée de fonds comprise entre 700 MDH et 1 Md de dirhams. Il faut dire que le Fonds sait profiter de la baisse durable des taux. Les obligations de même maturité émise en 2012 ont été placées à 5,3% alors que pour cette fois-ci, les taux seront compris entre 3,23% et 4,8%. A noter que la dette ne représente que 5% des ressources du Fonds alors que les transferts de l’Etat le financent à hauteur de 56,3%. Le reste provient de la fiscalité locale. Les ressources à disposition du Fonds atteignaient 33,5 Mds de dirhams à fin 2013.

Entre 2002 et 2014, les prêts accordés par le FEC ont augmenté en moyenne de 7,9% par an, avec un pic en 2008 à 2,9 Mds de dirhams, avant de baisser de 60% pour s’établir à 1,1 Md de dirhams à fin 2009, et ce «en raison du ralentissement de la cadence de montage des programmes d’investissement durant la période électorale», explique la Banque dans sa dernière note d’information. En 2014, les prêts ont enregistré un nouveau bond par rapport aux quatre années précédentes : Aménagements urbains et routes communales en sont les locomotives. Le FEC facture ces prêts en fonction des durée. Les taux varient entre 6,25% et 6,75% pour des durées allant de 7 à 15 ans.

Une situation financière saine

En 2014, le FEC a réalisé un bénéfice net de 195 MDH contre 177 MDH en 2013 et 171 MDH en 2012. Sur la période, le PNB a baissé de 2,4%(2012-2013) puis a augmenté de 7,1% entre 2013 et 2014 pour s’établir à 361 MDH à fin 2014. Parallèlement, le provisionnement a chuté de 80% puis de 29,2%. Autant dire que les dettes douteuses ont quasiment disparu de ses comptes. De quoi faire rougir la concurrence. Signalons également que le Fonds dispose d’un coefficient d’exploitation de 15%, 4 fois plus bas que la moyenne du marché : l’établissement est efficace. Peut-être que des synergies sont réalisées avec la CDG pour réduire certaines charges comme celles liées aux systèmes d’information. Le total actif du FEC est de 14 Mds de dirhams, faible par rapport aux banques commerciales classiques.

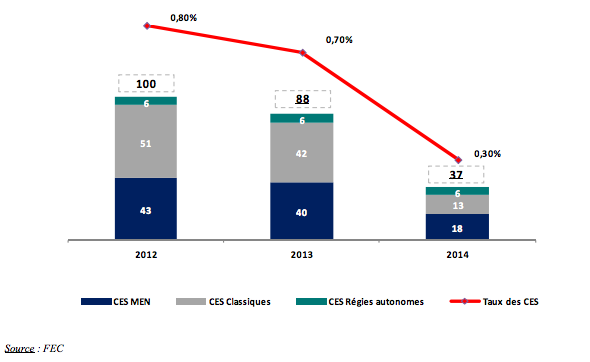

Evolution des créances en souffrance sur la période 2012-2014.

L’ensemble de ces éléments permettent au FEC de faire miroiter une situation financière saine aux investisseurs. Cela se traduit par des levées de fonds de moins en moins chères, situation accentuée par la baisse des taux sur le marché obligataire.

En termes de perspectives, le Fonds d’équipement communal prévoit une hausse du PNB de 41,4% en 2015, et 21,7% en 2016, pour atteindre 621 MDH en fin de période. Le résultat net devrait atteindre 330 MDH en 2016 contre 195 MDH à fin 2014. Pour cela, le FEC devrait se trouver une place dans la dynamique de régionalisation avancée et de l’indépendance croissante des collectivités locales. Cela représente à la fois un risque et une opportunité pour l’établissement bancaire spécialisé.