CDG Capital Reaserch compare 5 stratégies d'investissement en Bourse.

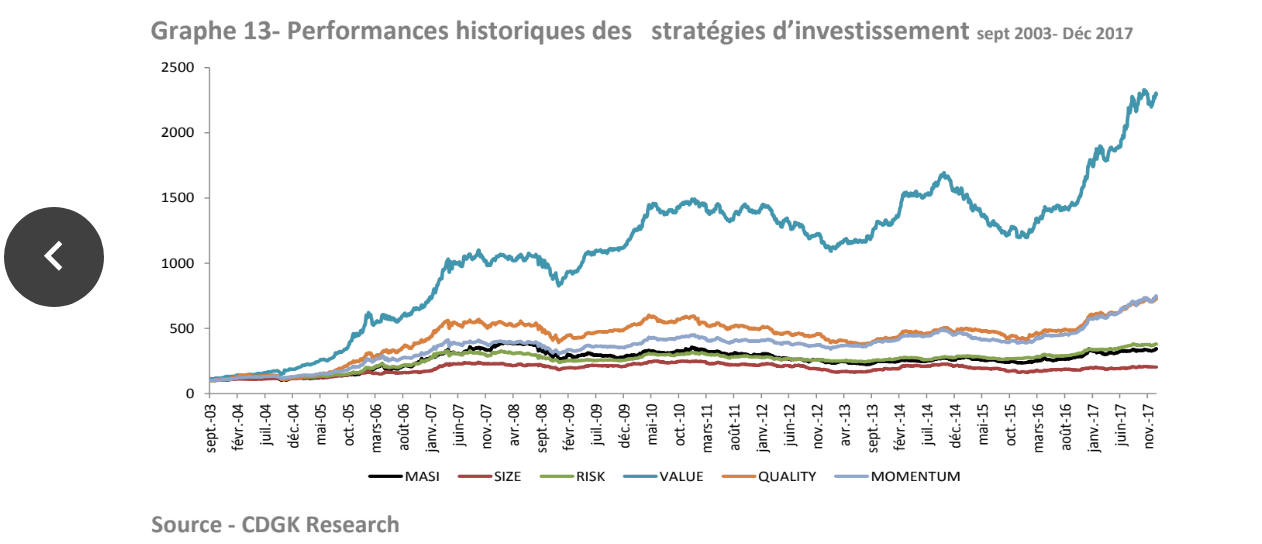

Le défi pour les investisseurs en Bourse ne réside plus seulement dans l’appréciation des fondamentaux des valeurs et l’analyse du contexte économique. Il leur est essentiel d’apprécier la dynamique des prix sur un marché, les facteurs clés la guidant, et le lien entre ces derniers et le contexte macro-économique. C'est dans ce contexte que les analystes de CDG Capital Research ont produit une note qui se penche sur ces contraintes. Concrètement, 5 stratégies d'investissement (Value, Quality, Volatility, Momentum et size) ont été comparées sur une période allant de septembre 2003 à décembre 2017. Il en ressort que les stratégies Values, qui consistent à acheter des actifs sous-évalués, sont les plus performantes.

L'approche Value génère les meilleures performances

La stratégie « Value » consiste à investir dans les actions qui semblent sous-évaluées. En effet, selon les analystes, cette stratégie suppose que les investisseurs sélectionnent les valeurs bon marché qui devraient surperformer les actions les plus chères à long terme. Par ailleurs, la stratégie «Value» est classée comme un facteur «procyclique», ce qui signifie qu'elle a tendance à surperformer pendant les périodes d'expansion économique. Dans l’élaboration de l'Indice « Value », les analystes ont utilisé trois critères de valorisation : Le ratio P/E, le ratio P/B, et le ratio DYD (rendement dividende, ndlr). Au final, la stratégie Value a enregistré un rendement annualisé de 24 % sur la période (2004 – 2017) contre 9,6% pour le MASI, avec un risque plus élevé en moyenne sur un horizon court terme, et un faible risque sur du moyen long terme. Les analystes la qualifient de “meilleure performance” sur la période.

Les autres approches développées ont donné des résultats moins probants. La stratégie Quality par exemple, qui suppose notamment que les investisseurs favorisent les entreprises ayant des business modèles solides et des avantages compétitifs durables, a souvent sous-performé durant la période considérée. Cette stratégie, plutôt défensive, donne cela dit de bons résultats en périodes de contraction économique. Elle se base sur deux critères fondamentaux : Rendement des capitaux propres (ROE) - qui montre à quel point une entreprise utilise efficacement les investissements pour générer une croissance des bénéfices et le ratio Dette/capitaux propres (Gearing), qui est une mesure de l'effet de levier de l’entreprise.

L’indice «Size», une autre stratégie basée sur la taille des entreprises, consiste à investir dans les petites capitalisations. Cette stratégie suppose que les entreprises de petite taille sont souvent en mesure de surperformer les plus grandes entreprises à long terme. Là aussi, les résultats sont peu concluants. Les analystes ont également testé une stratégie «Risk», qui surperforme plutôt en période de repli et qui est basée sur les indicateurs de volatilité. Enfin, les techniques de Momentum, ou de suivi de tendance, ont donné des résultats très solides historiquement avec un rendement annualisé de 14,1%, affichant la 3ème meilleure performance comparativement à l’ensemble des autres stratégies pris individuellement. “La stratégie «momentum» semble d'abord refléter un effet comportemental. En effet, les investisseurs ont une tendance à être de bons suiveurs”, lit-on dans la note. Aussi, il est à noter que la stratégie « Momentum » a sousperformé le MASI en 2006, 2007, 2015 et 2017.

2018 : Privilégier les approches “fondamentales”

Si l'on considère l'approche Momentum comme une approche plutôt technique ou comportementale, les analystes de CDG Capital préfèrent les approches fondamentales pour l'année 2018. “Tenant compte des prévisions du PIB des différents organismes qui se situent aux alentours de 3% pour l’année 2018, correspondant ainsi à une phase de ralentissement selon notre définition, nous proposons alors aux investisseurs de surpondérer les stratégies « Value », « Quality » et « Volatility » dans un processus reposant sur l’investissement factoriel”, lit-on dans la note.

Cela dit, en règle générale, CDGK Research préconise la mise en œuvre d’un portefeuille diversifié entre les différentes stratégies pour pallier les inconvénients de ces approches qui sont principalement dus à la cyclicité des primes de risque procurées et aux risques extrêmes que comportent certains facteurs. Ceci devrait par conséquent permettre aux investisseurs de bénéficier régulièrement de rendements supérieurs au MASI.